Con provvedimento del Direttore dell’Agenzia delle entrate del 28 febbraio 2023, prot. n. 55523/2023, approvato il nuovo modello dichiarativo 2023 dei redditi delle società di capitali, enti commerciali ed equiparati – Redditi 2023 SC.

Di seguito, le novità di rilievo contenute nel modello SC 2023.

DEDUCIBILITÀ AL VALORE NORMALE DELLE SPESE CON SOGGETTI IN STATI NON COOPERATIVI

Nel quadro RF sono state inserite apposite variazioni in aumento e in diminuzione al fine di tenere conto dei commi da 9-bis a 9-quinquies dell’art. 110 del TUIR relativi alla deducibilità delle spese e degli altri componenti negativi derivanti da operazioni, che hanno avuto concreta esecuzione, intercorse con imprese residenti ovvero localizzate in Paesi o territori non cooperativi a fini fiscali (art. 1, comma 84, della legge 29 dicembre 2022, n. 197).

|

Disposizioni in materia di indeducibilità dei costi derivanti da operazioni intercorse con imprese localizzate in Paesi o territori non cooperativi a fini fiscali

Non essendo stabilito un termine di decorrenza specifico della disposizione, la novella si applica a decorrere dal 1° gennaio 2023 (data di entrata in vigore della Legge di Bilancio 2023). Ciò significa che per i soggetti cd. “solari”, il periodo d’imposta 2023 sarà il primo ad esserne interessato.

Si ricorda che i commi da 84 a 86 dell’articolo 1 della legge 29 dicembre 2022, n. 197, come anticipato, a decorrere dal 2023, hanno introdotto dei limiti alla deducibilità delle spese e degli altri componenti negativi di reddito derivanti da operazioni intercorse con imprese e professionisti residenti, ovvero localizzati in Stati non cooperativi a fini fiscali. In particolare, prevedono la deducibilità delle spese e degli altri componenti negativi di reddito derivanti da operazioni intercorse con imprese residenti, ovvero localizzate in Paesi o territori non cooperativi a fini fiscali, nei limiti del loro valore normale, a condizione che tali operazioni abbiano «avuto concreta esecuzione». La deducibilità nei limiti del valore normale non si applica alla presenza contemporanea di due condizioni, che devono essere provate dalle imprese residenti in Italia:

Con riguardo alla sussistenza dell’esimente relativa all’effettivo interesse economico, vedi le considerazioni contenute al paragrafo 9 della circolare del 6 ottobre 2010, n. 51 (in “Finanza & Fisco” n. 34/2010, pag. 3011), secondo cui la valutazione in oggetto va effettuata tenendo conto di tutti gli elementi e le circostanze che caratterizzano il caso concreto, attribuendo rilevanza alle condizioni complessive dell’operazione.

Le norme così introdotte trovano applicazione anche per le prestazioni di servizi rese dai professionisti domiciliati in Paesi o territori non collaborativi a fini fiscali. |

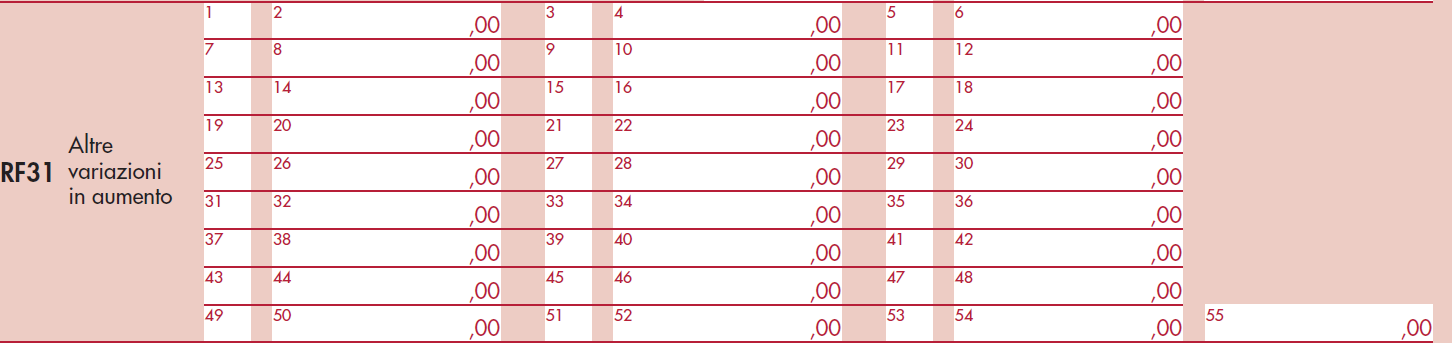

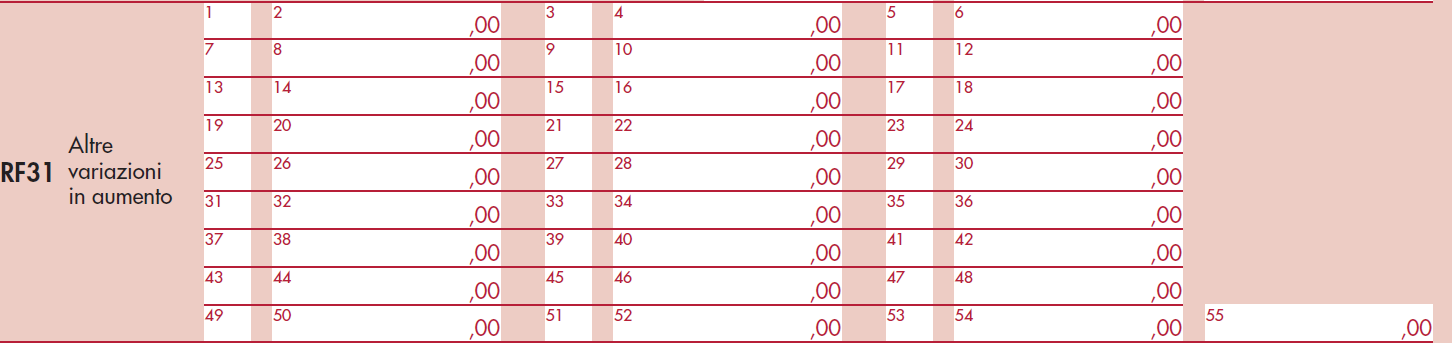

Nel rigo RF31, vanno indicate le variazioni in aumento diverse da quelle espressamente sopra elencate. Ogni voce è identificata da un codice, da indicare nel campo immediatamente precedente quello che accoglie l’importo.

In particolare, vanno indicati con il codice 70, le spese e gli altri componenti negativi derivanti da operazioni, che hanno avuto concreta esecuzione, intercorse con imprese residenti ovvero localizzate in Paesi o territori non cooperativi a fini fiscali nonché derivanti da prestazioni di servizi rese dai professionisti domiciliati nei predetti Paesi o territori (art. 110, commi da 9-bis a 9-quinquies, del TUIR); non vanno riportate le spese e gli altri componenti negativi derivanti da operazioni intercorse con soggetti non residenti cui risulti applicabile l’art. 167 del TUIR. L’ammontare deducibile va indicato nel rigo RF55 con i codici 92 (comma 9-bis) e 93 (comma 9-ter, primo periodo);

ESCLUSIONE DAL REDDITO DI UTILI E RISERVE DI UTILE NON ANCORA DISTRIBUITI

Nel quadro RF è stata prevista una variazione in diminuzione per l’esclusione dalla formazione del reddito del soggetto partecipante residente o localizzato nel territorio dello Stato, degli utili e delle riserve di utile non ancora distribuiti alla data di entrata in vigore della legge 29 dicembre 2022, n. 197, risultanti dal bilancio dei soggetti direttamente o indirettamente partecipati di cui all’art. 73, comma 1, lettera d), del TUIR relativo all’esercizio chiuso nel periodo di imposta antecedente a quello in corso al 1° gennaio 2022. Nel quadro RQ è stata prevista una nuova sezione XXV dedicata all’esercizio dell’opzione per l’assoggettamento a imposta sostitutiva dell’IRES al fine di consentire tale esclusione dalla formazione del reddito (art. 1, commi da 87 a 95, della legge 29 dicembre 2022, n. 197).

|

Partecipazioni in società ed enti esteri ubicati in Stati o territori a regime fiscale privilegiato. Imposta sostitutiva sugli utili e le riserve di utile black list

I commi da 87 a 95 dell’articolo 1 della legge 29 dicembre 2022, n. 197, disciplinano il regime facoltativo di affrancamento o di rimpatrio degli utili e delle riserve di utile risultanti dal bilancio delle partecipate estere relativo all’esercizio chiuso nel periodo di imposta antecedente a quello in corso al 1° gennaio 2022. Si consente ai contribuenti che, nell’ambito di attività di impresa, detengono partecipazioni in società ed enti esteri, in particolare ubicati in Stati o territori a regime fiscale privilegiato, di affrancare o rimpatriare, attraverso il pagamento di un’imposta sostitutiva, gli utili e le riserve di utili non distribuiti alla data (del 1° gennaio 2023) di entrata in vigore della legge in esame, come risultanti dal bilancio chiuso nell’esercizio 2021 (antecedente a quello in corso al 1° gennaio 2022). Con l’esercizio dell’opzione sono esclusi da imposizione, in capo al soggetto fiscalmente residente o localizzato in Italia, tali utili affrancati provenienti dalle suddette partecipate estere. L’opzione è efficace a decorrere dall’inizio del periodo di imposta successivo a quello in corso al 31 dicembre 2022. È possibile effettuare l’opzione con modalità differenti. La norma contempla:

L’aliquota dell’imposta sostitutiva è differenziata a seconda del soggetto partecipante e del tipo di affrancamento prescelto. In caso di affrancamento degli utili da rimpatriare in Italia, è disciplinata anche la conseguenza derivante dal mancato rispetto delle condizioni sopra indicate. La relazione illustrativa ha chiarito che l’opzione è di tipo cherry-picking, nel senso che può essere esercitata in relazione a tutte o soltanto ad alcune (o una sola) delle partecipate estere. A tali contribuenti è consentito di optare per l’assoggettamento a imposta sostitutiva (al 9% o al 30%, a seconda che si tratti di soggetti IRES o IRPEF, o con aliquote ulteriormente ridotte per i proventi accantonati per almeno due esercizio in una specifica riserva di patrimonio netto) degli utili e delle riserve di utile non distribuiti, relativi all’esercizio chiuso nel periodo di imposta 2021 (più precisamente, antecedente a quello in corso al 1° gennaio 2022). L’opzione è esercitabile anche per gli utili attribuibili alle stabili organizzazioni che applicano la cd. branch exemption, ovvero l’opzione che consente di esentare da imposizione in Italia i proventi prodotti all’estero dalla stabile organizzazione dell’impresa residente nello Stato. Il comma 87, in particolare, prevede che ai fini della disciplina della tassazione degli utili di fonte estera, in particolare provenienti da Stati e territori a regime fiscale privilegiato, percepiti da persone fisiche e da persone giuridiche (rispettivamente ai fini dei menzionati articoli 47, comma 4 e 89, comma 3 del D.P.R. n. 917 del 1986, TUIR) gli utili e le riserve di utile non ancora distribuiti alla data di entrata in vigore della legge in esame, risultanti dal bilancio di società o enti, direttamente o indirettamente partecipati, non residenti nel territorio dello stato (soggetti IRES di cui all’art. 73, comma 1, lettera d), del TUIR), relativo all’esercizio chiuso nel periodo di imposta antecedente a quello in corso al 1° gennaio 2022, sono integralmente esclusi dalla formazione del reddito del soggetto partecipante residente o localizzato nel territorio dello Stato, a condizione che sia esercitata una specifica opzione per l’assoggettamento di tali proventi a imposta sostitutiva, secondo il comma 88. L’opzione (comma 88) è esercitabile, come anticipato, a condizione che le partecipazioni siano detenute nell’ambito dell’attività di impresa. Dall’esercizio dell’opzione consegue:

Il comma 89 dispone la riduzione di tali aliquote di 3 punti percentuali (dunque l’applicazione dell’imposta sostitutiva al 6% per i soggetti IRES e al 27% per i soggetti IRPEF) in relazione agli utili percepiti, dal controllante residente o localizzato nel territorio dello Stato, entro il termine di scadenza del versamento del saldo delle imposte sui redditi dovute per il periodo di imposta 2023 (più precisamente, quello successivo al periodo d’imposta in corso al 31 dicembre 2022). L’applicazione dell’aliquota ridotta avviene a condizione che gli stessi utili siano accantonati, per un periodo non inferiore a due esercizi, in una specifica riserva di patrimonio netto. Nel caso in cui non siano rispettate le condizioni di cui al periodo precedente, entro i successivi 30 giorni, che decorrono dal termine di scadenza stabilito per il rimpatrio degli utili o dalla data di riduzione dell’utile accantonato nell’apposita riserva prima del decorso del biennio, deve essere versata la differenza, maggiorata del 20 per cento e dei relativi interessi, tra l’imposta sostitutiva determinata secondo l’aliquota ordinaria (ai sensi del comma 88) e l’imposta sostitutiva decurtata, ai sensi del comma 89 in esame. Ai sensi del comma 90 l’imposta sostitutiva è determinata in proporzione alla partecipazione detenuta nell’ente estero, e tenendo conto dell’effetto demoltiplicativo della quota di possesso, in presenza di partecipazioni indirette per il tramite di società controllate (ai sensi dell’articolo 167, comma 2, dello stesso TUIR). Il comma 91 individua le modalità di esercizio dell’opzione per l’imposta sostitutiva sugli utili provenienti da Paesi a fiscalità privilegiata e del relativo versamento. Essa è esercitabile distintamente per ciascuna partecipata estera e con riguardo a tutti o a parte dei relativi utili e riserve di utile. L’opzione si perfeziona mediante indicazione nella dichiarazione dei redditi relativa al periodo di imposta in corso al 31 dicembre 2022 ed è efficace a decorrere dall’inizio del periodo di imposta successivo a quello in corso al 31 dicembre 2022. Il versamento dell’imposta sostitutiva è effettuato in un’unica soluzione entro il termine di scadenza del saldo delle imposte sui redditi dovute per il periodo di imposta in corso al 31 dicembre 2022 (30 giugno 2023 per i soggetti con esercizio coincidente con l’anno solare) e non è ammessa compensazione in F24. Ai sensi del comma 92, gli utili distribuiti si considerano prioritariamente formati con quelli assoggettati alle imposte sostitutive di cui ai commi 88 e 89 “che, dunque, non dovranno scontare ulteriori imposte in capo al soggetto residente in Italia” (così, relazione illustrativa). Ai sensi del comma 93, per evitare fenomeni di doppia imposizione e di limitare l’impatto di eventuali cessioni di partecipazioni, il costo fiscalmente riconosciuto (ai fini della determinazione dell’imponibile) della partecipazione nella entità estera detenuta dal soggetto residente è incrementato, sino a concorrenza del corrispettivo della cessione, dell’importo degli utili e delle riserve di utili assoggettati all’imposta sostitutiva ed è diminuito in caso della loro distribuzione. Con il comma 94 si consente di applicare l’opzione per l’imposta sostitutiva anche in relazione agli utili attribuibili alle stabili organizzazioni che applicano la cd. branch exemption, ovvero il regime fiscale disciplinato dall’articolo 168-ter del TUIR. Ai sensi del comma 95, si affida il compito di emanare le disposizioni di attuazione e coordinamento delle norme introdotte al comma 87 emanate con decreto del Ministro dell’economia e delle finanze entro 90 giorni dalla data di entrata in vigore della legge in esame. |

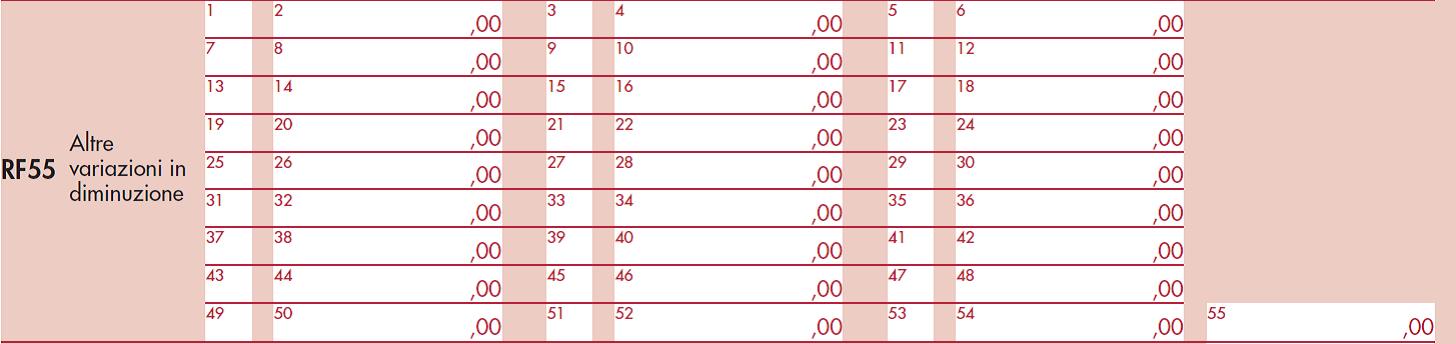

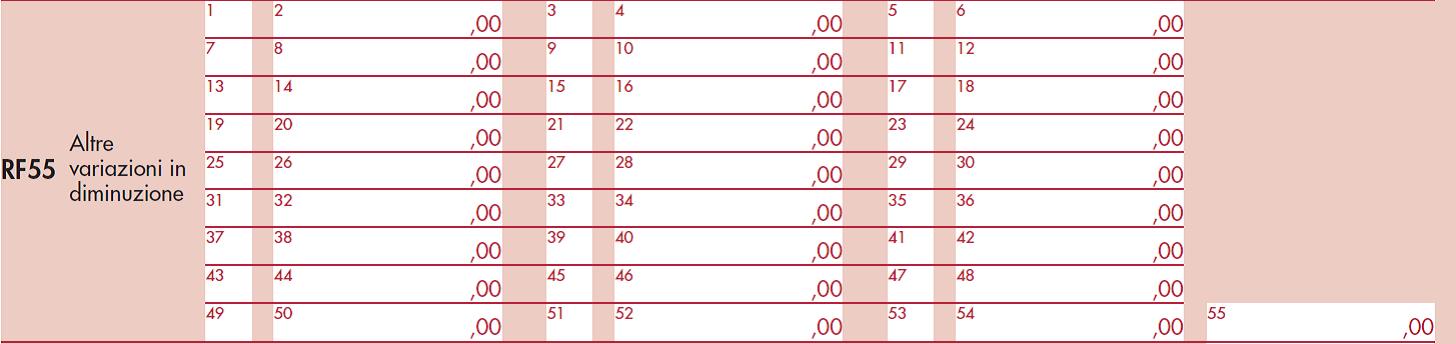

Nel rigo RF55, vanno indicate le variazioni in diminuzione diverse da quelle espressamente elencate. Ogni voce è identificata da un codice, da indicare nel campo immediatamente precedente quello che accoglie l’importo. In particolare, vanno indicati con il codice 91, gli utili e le riserve di utile esclusi dalla formazione del reddito del soggetto partecipante residente o localizzato nel territorio dello Stato per i quali sia stata esercitata l’opzione di cui all’art. 1, comma 88, della legge 29 dicembre 2022, n. 197;

Quadro RQ – Istruzioni per la compilazione della Sezione XXV – Utili e riserve di utile

Gli utili e le riserve di utile non ancora distribuiti alla data di entrata in vigore della legge 29 dicembre 2022, n. 197, risultanti dal bilancio dei soggetti direttamente o indirettamente partecipati di cui all’art. 73, comma 1, lettera d), del TUIR relativo all’esercizio chiuso nel periodo di imposta antecedente a quello in corso al 1° gennaio 2022, sono integralmente esclusi dalla formazione del reddito del soggetto partecipante residente o localizzato nel territorio dello Stato, a condizione che sia esercitata l’opzione nella presente sezione XXV (art. 1, commi 87 a 95, della legge n. 197 del 2022).

I contribuenti possono optare per l’assoggettamento a imposta sostitutiva delle imposte sui redditi, con aliquota del 9 per cento, dei predetti utili e riserve di utile.

L’aliquota è ridotta di 3 punti percentuali in relazione agli utili percepiti dal controllante residente o localizzato nel territorio dello Stato entro il termine di scadenza del versamento del saldo delle imposte sui redditi dovute per il periodo di imposta successivo a quello in corso al 31 dicembre 2022 e a condizione che gli stessi siano accantonati per un periodo non inferiore a due esercizi in una specifica riserva di patrimonio netto. In caso di mancato rispetto delle suddette condizioni deve essere versata la differenza, maggiorata del 20 per cento e dei relativi interessi, tra l’imposta sostitutiva determinata applicando l’aliquota del 9 per cento e l’imposta sostitutiva determinata applicando l’aliquota ridotta al 6 per cento. Tale versamento è effettuato entro trenta giorni decorrenti dal termine di scadenza stabilito per il rimpatrio degli utili o dalla data di riduzione dell’utile accantonato nell’apposita riserva prima del decorso del biennio.

L’imposta sostitutiva è determinata in proporzione alla partecipazione agli utili detenuta nella partecipata estera e tenendo conto dell’effetto demoltiplicativo della quota di possesso in presenza di partecipazioni indirette per il tramite di società controllate ai sensi dell’art. 167, comma 2, del TUIR.

L’opzione può essere esercitata distintamente per ciascuna partecipata estera e con riguardo a tutti o a parte dei relativi utili e riserve di utile.

L’opzione è efficace a decorrere dall’inizio del periodo di imposta successivo a quello in corso al 31 dicembre 2022.

Inoltre, l’opzione può essere esercitata anche in relazione agli utili attribuibili alle stabili organizzazioni che applicano il regime fiscale disciplinato dall’art. 168-ter del TUIR.

Le disposizioni di attuazione della predetta opzione sono adottate con decreto del Ministro dell’economia e delle finanze.

Nei righi da RQ98 a RQ100:

- in colonna 1, va indicato il codice di identificazione fiscale del soggetto partecipato di cui all’art. 73, comma 1, lettera d), del TUIR, ove attribuito dall’Autorità fiscale del Paese di residenza ovvero, se attribuito, il codice identificativo rilasciato da un’Autorità amministrativa, i cui utili o riserve di utili sono oggetto dell’opzione;

- in colonna 2, va indicata la denominazione del soggetto partecipato di cui all’art. 73, comma 1, lettera d), del TUIR;

- in colonna 3, va indicato l’indirizzo completo della sede legale estera;

- in colonna 4, va indicato il codice dello Stato o territorio estero (rilevato dalla tabella “Elenco dei Paesi e territori esteri”);

- in colonna 5, va barrata la casella denominata “Partecipazione indiretta” in caso di partecipazione indiretta per il tramite di società controllate ai sensi dell’art. 167, comma 2, del TUIR;

- in colonna 6, va indicato l’ammontare degli utili e delle riserve di utile per i quali si intende esercitare l’opzione;

- in colonna 7, va barrata la casella denominata “Tipo” nel caso in cui l’opzione è esercitata con riguardo solo a una parte degli utili e riserve di utile relativi al medesimo soggetto partecipato riferita alla quota di partecipazione detenuta;

- in colonna 8, va indicato: il codice 1, in caso di applicazione dell’aliquota ordinaria del 9 per cento, il codice 2, in caso di applicazione dell’aliquota ridotta del 6 per cento ai sensi dell’art. 1, comma 89, della legge n. 197 del 2022. Per i contribuenti in regime di trasparenza a ristretta base proprietaria (art. 116 del TUIR), il codice 3, in caso di applicazione dell’aliquota ordinaria del 30 per cento, il codice 4, in caso di applicazione dell’aliquota ridotta del 27 per cento ai sensi del predetto art. 1, comma 89, della legge n. 197 del 2022;

- in colonna 9, va indicato l’importo dell’imposta sostitutiva dovuta pari alla percentuale di cui in colonna 8 applicata all’ammontare indicato in colonna 6.

Nel rigo RQ101, va indicata l’imposta sostitutiva dovuta complessiva: in colonna 1, la somma delle colonne 9 dei righi da RQ98 a RQ100, di tutti i moduli compilati, dove sia stato indicato il codice 1 o il codice 3 nella colonna 8 dei predetti righi, in colonna 2, la somma delle colonne 9 dei righi da RQ98 a RQ100, di tutti i moduli compilati, dove sia stato indicato il codice 2 o il codice 4 nella colonna 8 dei predetti righi.

Il versamento dell’imposta sostitutiva è effettuato in un’unica soluzione entro il termine di scadenza del saldo delle imposte sui redditi dovute per il periodo di imposta in corso al 31 dicembre 2022. Non è ammessa la compensazione ai sensi dell’art. 17 del decreto legislativo 9 luglio 1997, n. 241.

ASSEGNAZIONE O CESSIONE AI SOCI BENI IMMOBILI

Nel quadro RQ è stata prevista la nuova sezione XXIV dedicata ai contribuenti che, entro il 30 settembre 2023, assegnano o cedono ai soci beni immobili, diversi da quelli indicati nell’articolo 43, comma 2, primo periodo, del TUIR, o beni mobili iscritti in pubblici registri non utilizzati come beni strumentali nell’attività propria dell’impresa e che applicano un’imposta sostitutiva delle imposte sui redditi e dell’IRAP sulla differenza tra il valore normale dei beni assegnati, o, in caso di trasformazione, quello dei beni posseduti all’atto della trasformazione, e il loro costo fiscalmente riconosciuto.

|

Beni immobili e di beni mobili. Assegnazione agevolata ai soci

I commi da 100 a 105 dell’articolo 1 della legge 29 dicembre 2022, n. 197, introducono delle agevolazioni fiscali per le cessioni o assegnazioni, da parte delle società – ivi incluse le cd. società non operative – di beni immobili e di beni mobili registrati ai soci: a queste operazioni si applica un’imposta sostitutiva delle imposte sui redditi e dell’IRAP ed è ridotta l’imposta di registro. Analoghe agevolazioni sono previste per le relative trasformazioni societarie. Come evidenzia la relazione illustrativa “le disposizioni che hanno consentito alle società commerciali l’assegnazione agevolata dei beni ai propri soci nonché la trasformazione delle società in società semplici, sono state più volte reiterate sino al 2016 (cfr. Le agevolazioni già previste dalla legge di Stabilità per il 2016 all’art. 1, comma 115 e segg., legge 28 dicembre 2015, n. 208, sono state riproposte dalla legge di Bilancio per il 2017 all’art. 1, commi 565 e 566, legge 11 dicembre 2016 n. 232 — in “Finanza & Fisco” n. 26-27/2016, pag. 2177). Da allora, nonostante il rilevante interesse e le costanti richieste delle imprese, l’agevolazione non è stata riproposta, a differenza dell’estromissione dell’immobile strumentale da parte dell’imprenditore individuale le cui disposizioni di favore sono state riproposte da ultimo dalla legge finanziaria per il 2019. Le disposizioni si pongono l’obiettivo di assegnare ai soci, con una imposizione ridotta, gli immobili diversi da quelli strumentali per destinazione, vale a dire:

Sono, invece, esclusi dall’agevolazione i beni immobili i quali, pur essendo per le loro caratteristiche qualificabili tra quelli strumentali per natura, in quanto non sono suscettibili di diversa utilizzazione senza radicali trasformazioni, sono tuttavia utilizzati esclusivamente per l’esercizio dell’impresa da parte del loro possessore”. Si consente in sostanza ai soci di rientrare in possesso di beni che hanno scarsa connotazione imprenditoriali, spesso utilizzati per fini privati direttamente dai soci stessi. Inoltre, la norma consente anche l’estromissione di beni mobili registrati (natanti, aeromobili, autovetture, etc.) nonché la trasformazione agevolata di società che gestiscono tali beni. L’assegnazione dei predetti beni ovvero la trasformazione di una società commerciale (S.p.A, S.r.l., S.a.p.a, S.n.c e S.a.s.) in società semplice, in assenza di agevolazione, comporterebbe il realizzo al valore normale dei citati beni (TUIR, articolo 9) con relativa ordinaria tassazione in capo alla società. Sotto il profilo delle imposte d’atto, l’imposta di registro, ipotecaria e catastale verrebbero applicate in misura piena, rendendo molto onerosa l’operazione e in definitiva tale da scoraggiare l’operazione. Sotto il profilo IVA, non potendo derogare ai vincoli comunitari, le predette operazioni (assegnazione e trasformazione) non possono fruire di alcun beneficio e la base imponibile è determinata in base ai criteri generali, ossia il “valore di costo” di cui all’articolo 13, comma 2, lett. c), del D.P.R. n. 633/1972. La norma di favore prevede:

Come anticipato, con le norme in esame viene riproposta la misura in passato già prevista dall’articolo 29 della legge 23 dicembre 1997, n. 449, come successivamente integrato dall’articolo 13 della legge 18 febbraio 1999, n. 28, nonché, da ultimo, dalla legge di stabilità 2016 (legge n. 208 del 2015), prorogata dalla legge di bilancio 2017 (all’art. 1, commi 565 e 566, legge 11 dicembre 2016 n. 232). Sulle questioni applicative della disciplina dell’assegnazione/cessione e trasformazione agevolata prevista dai commi da 115 a 121 dell’articolo 1 della legge n. 208 del 2015 (in “Finanza & Fisco” n. 32-33/2015, pag. 2190), è intervenuta la circolare dell’Agenzia delle entrate n. 26 del 1° giugno 2016 (in “Finanza & Fisco” n. 8/2016, pag. 556). Tali chiarimenti sono stati formulati in coerenza con quanto precedentemente affermato dall’Agenzia nella circolare n. 40/E del 13 maggio 2002 (§ 1.4 — in “Finanza & Fisco” n. 19/2002, pag. 1898) a commento di una disciplina sostanzialmente analoga. In seguito, l’Agenzia delle entrate con circolare n. 37 del 16 settembre 2016 (in “Finanza & Fisco” n. 16/2016, pag. 1273) ha fornito ulteriori chiarimenti, volti a chiarire aspetti peculiari evidenziati dagli organi di stampa, dai rappresentanti delle associazioni di categoria e degli ordini professionali. Da punto di vista normativo, il comma 100 individua i destinatari di tale agevolazione, ovvero le società in nome collettivo, in accomandita semplice, a responsabilità limitata, per azioni e in accomandita per azioni che assegnino o cedano ai soci beni immobili, diversi da quelli utilizzati esclusivamente per l’esercizio dell’impresa commerciale, o beni mobili iscritti in pubblici registri non utilizzati come beni strumentali nell’attività propria dell’impresa. Le medesime norme si applicano alle società che hanno per oggetto esclusivo o principale la gestione dei predetti beni e che entro il 30 settembre 2023 si trasformino in società semplici.

Beni immobili, diversi da quelli indicati nell’art. 43, comma 2, primo periodo, del TUIR (come descritti dalla circolare n. 26 E del 1° giugno 2016)

Possono essere assegnati in regime agevolato solo beni immobili diversi da quelli strumentali per destinazione, vale a dire diversi da quelli utilizzati esclusivamente per l’esercizio dell’impresa da parte della società. Si definiscono strumentali per destinazione quegli immobili che hanno come unico impiego quello di essere «direttamente utilizzati» nell’espletamento di attività tipicamente imprenditoriali, senza risultare idonei a produrre un reddito autonomo rispetto a quello del complesso aziendale nel quale sono inseriti. Sono, quindi, assegnabili in modo agevolato gli immobili diversi da quelli strumentali per destinazione, vale a dire:

Sono, invece, esclusi dall’agevolazione i beni immobili i quali, pur essendo per le loro caratteristiche qualificabili tra quelli strumentali per natura, in quanto non sono suscettibili di diversa utilizzazione senza radicali trasformazioni, sono tuttavia utilizzati esclusivamente per l’esercizio dell’impresa da parte del loro possessore. Sono, invece, agevolabili in quanto si considerano “non strumentali per destinazione” quegli immobili che, pur concorrendo alla determinazione del reddito d’impresa che la società consegue, si caratterizzano per il fatto di costituire beni oggetto dell’attività d’impresa e di essere suscettibili di produrre un loro autonomo reddito attratto al reddito d’impresa (quali, in generale, gli immobili locati a terzi). Appartengono a tale categoria, gli immobili posseduti dalle società che hanno per oggetto la gestione di immobili, in quanto gli stessi sono idonei a produrre un autonomo reddito (quello che deriva dalla loro locazione) ancorché, per principio di attrazione, lo stesso concorra alla unitaria determinazione del reddito di impresa. Si chiarisce, al riguardo, il caso in cui, accanto ad un’attività di gestione passiva che si manifesta con la mera percezione di canoni di locazione/affitto relativi ad una pluralità di immobili (che consente l’assegnazione/cessione agevolata), si ponga in essere un’attività consistente nell’esecuzione di una serie di servizi complementari e funzionali alla utilizzazione unitaria del complesso immobiliare, con finalità diverse dal mero godimento dello stesso. Trattasi, ad esempio, degli immobili che fanno parte di complessi immobiliari aventi destinazione unitaria quali villaggi turistici, centri sportivi, gallerie commerciali. La prestazione di tali servizi può risultare essenziale e determinante, dal punto di vista qualitativo e quantitativo, al fine di considerare tali immobili come componente inscindibile di una gestione attiva del compendio immobiliare. In tale ottica, gli immobili in questione vanno considerati quali beni «utilizzati direttamente nell’esercizio dell’impresa» e quindi esclusi dalla disciplina agevolata in esame. Al fine di individuare se i predetti requisiti siano essenziali e determinanti si rinvia ai criteri enunciati nel capitolo 4 della circolare n. 7/E del 29 marzo 2013 (in “Finanza & Fisco” n. 7/2013, pag. 445). Con riferimento alle società operanti nel settore agricolo, si precisa che qualora il terreno sia utilizzato per effettuare la coltivazione e/o l’allevamento di animali lo stesso non è assegnabile ai soci in regime agevolato, essendo in tal caso impiegato dalla società nell’esercizio dell’impresa. Rientrano, invece, nella disciplina in esame i terreni concessi in locazione o in comodato al momento dell’assegnazione, non essendo in tal caso gli stessi impiegati dalla società nell’esercizio dell’impresa.

Come rileva lo Studio CNN n. 73-2017/T “Assegnazioni, cessioni e trasformazioni agevolate: profili fiscali nella scelta della soluzione” est. F. Raponi (in “Finanza & Fisco” n. 17/2017, pag. 1348) non vi rientrano i singoli diritti (usufrutto, nuda proprietà salvo quanto precisato nella circ. 37/2016, par. 2) e i diritti edificatori. Inspiegabilmente L’A.F. (circ. n. 37/2016 pag. 11, § 2.3 — in “Finanza & Fisco” n. 16/2016, pag. 1278) esclude dal novero dei beni assegnabili i singoli beni compresi nell’azienda affittata a terzi a meno che “prima dell’operazione agevolata non rientrino più nel contratto di affitto”. Gli elementi costitutivi della fattispecie agevolata, specie in relazione alla data di acquisizione nel patrimonio della società e alla natura dei beni, vanno verificati alla data dell’atto. Il cambiamento della destinazione d’uso in funzione della operazione agevolata non costituisce ipotesi di abuso del diritto. (Così Circ. 26/2016, § 2.1). Tale conclusione non può essere considerata di carattere generale e estesa senza una adeguata riflessione anche all’oggetto sociale (si pensi a una società commerciale che intenda trasformarsi in società semplice previa modifica contestuale dell’oggetto). Tuttavia solo la modifica integrale o la totale sostituzione dell’oggetto sociale (e non anche la “riduzione” dell’oggetto sociale) anche se funzionale alla trasformazione, soprattutto per la sua rilevanza in chiave reddituale (artt. 55 e 73 commi 4 e 5 TUIR), potrebbe essere valutata in ottica elusiva. Al contrario la modifica di destinazione del bene può essere considerata e valutata diversamente. Su tale tema si veda Studio CNN n. 92-2016 “Trasformazione di società commerciale immobiliare in società semplice – problematiche fiscali” Est. F. Raponi (in “Finanza & Fisco” n. 11/2016, pag. 832) e risposta a quesito n. 98 del 2017 Est. F. Raponi ove la questione è affrontata anche con riferimento alla Ris. 101 del 03/11/2016 (in www.pianetafiscale.it – Area riservata agli abbonati). Le agevolazioni previste si applicano a condizione che:

Il comma 101 individua in primo luogo la base imponibile cui applicare l’imposta sostitutiva ossia la differenza tra il valore normale dei beni assegnati o, in caso di trasformazione, quello dei beni posseduti all’atto della trasformazione, e il loro costo fiscalmente riconosciuto. L’imposta sostitutiva delle imposte sui redditi e dell’IRAP ha un’aliquota dell’8 per cento, che cresce al 10,5 per cento per le società considerate non operative in almeno due dei tre periodi di imposta precedenti a quello in corso al momento della assegnazione, cessione o trasformazione. L’aliquota è fissata nella misura del 13 per cento per le riserve in sospensione d’imposta annullate per effetto dell’assegnazione dei beni ai soci e quelle delle società che si trasformano. Tali riserve possono derivare, ad esempio, da una precedente legge speciale di rivalutazione di cui la società ha beneficiato. Come chiarisce la citata circolare n. 37 del 16 settembre 2016, “il bene assegnato potrebbe fuoriuscire dalla società ad un valore contabile diverso da quello rilevante in sede fiscale, in quanto contabilmente rileva il valore attribuito dal redattore del bilancio, mentre fiscalmente quello normale/catastale. Tenuto conto che le riserve da annullare sono parametrate al valore contabile attribuito al bene fuoriuscito, potrebbe verificarsi che le riserve annullate contabilmente siano di entità diversa da quella del valore normale/catastale del bene preso a riferimento per la determinazione dell’imposta sostitutiva. Ciò premesso, si evidenzia che per consentire la fuoriuscita dei beni oggetto di assegnazione agevolata, la società può liberare le riserve in sospensione d’imposta con applicazione dell’imposta sostitutiva in misura pari al 13 per cento (cfr. comma 116 dell’articolo 1 della legge n. 208 del 2015 e ora comma 101 dell’articolo 1 della legge n. 197 del 2022). Ai fini del versamento della predetta imposta sostitutiva del 13 per cento, attesa la esclusiva rilevanza delle scelte contabili effettuate in sede di assegnazione, rileva l’ammontare delle riserve annullate, a prescindere dal fatto che queste siano diverse dal valore normale/catastale del bene. Possono essere liberate riserve di importo non superiore a quello utilizzato in sede contabile per consentire la fuoriuscita del bene. Il contribuente può utilizzare le riserve in sospensione d’imposta solo nella misura necessaria a consentire l’assegnazione dopo aver utilizzato le altre (riserve di utili e di capitale) già disponibili. In riferimento al trattamento delle riserve, si ribadisce (cfr. esempi circolare n. 26/E del 2016) che la presunzione di prioritario utilizzo delle riserve di utili prevista dall’articolo 47, comma 1, secondo periodo, del TUIR, è disapplicata, dal comma 118 (ndr. dell’articolo 1 della legge n. 208 del 2015 e ora comma 103 dell’articolo 1 della legge n. 197 del 2022) della disciplina agevolativa in esame, per l’intero importo oggetto di distribuzione in sede contabile e non è limitata alla base imponibile assoggettata ad imposta sostitutiva”. Il comma 102 chiarisce i criteri di determinazione del valore normale, necessario per la determinazione della base imponibile. Per gli immobili, su richiesta della società e nel rispetto delle condizioni prescritte, il valore normale può essere determinato in misura pari a quello risultante dall’applicazione all’ammontare delle rendite risultanti in catasto dei moltiplicatori determinati con i criteri e le modalità previsti dalle norme in tema di imposta di registro. Si fa riferimento in particolare ai criteri e alle modalità previsti dal primo periodo del comma 4 dell’articolo 52 del testo unico delle disposizioni concernenti l’imposta di registro, di cui al D.P.R. 26 aprile 1986, n. 131. Come evidenziato dalla circolare dell’Agenzia delle entrate n. 26 del 1° giugno 2016 “ai fini della determinazione della base imponibile dell’imposta sostitutiva delle imposte sui redditi e dell’IRAP, fermo restando per tutti i beni assegnabili il riferimento al costo fiscalmente riconosciuto, il comma 117 (ndr. dell’articolo 1 della legge n. 208 del 2015 e ora comma 102 dell’articolo 1 della legge n. 197 del 2022) stabilisce, con riferimento ai beni immobili, che su richiesta della società e nel rispetto delle condizioni prescritte dalla norma in esame, il valore normale, in alternativa a quello di cui all’art. 9 del TUIR, può essere determinato in misura pari a quello risultante dall’applicazione all’ammontare delle rendite risultanti in catasto dei moltiplicatori determinati con i criteri e le modalità previsti dal primo periodo del comma 4 dell’articolo 52 del testo unico delle disposizioni concernenti l’imposta di registro, di cui al decreto del Presidente della Repubblica 26 aprile 1986, n. 131. Il richiamato comma 4 dell’articolo 52 del D.P.R. n. 131 del 1986 prevede la c.d. valutazione automatica, secondo cui non sono sottoposti a rettifica il valore o il corrispettivo degli immobili, iscritti in catasto con attribuzione di rendita, dichiarato in misura non inferiore, per i terreni, a 75 volte il reddito dominicale risultante in catasto e, per i fabbricati, a 100 volte il reddito risultante in catasto, aggiornati con i coefficienti stabiliti per le imposte sul reddito. In definitiva, i coefficienti da applicare alle rendite, anche ai fini della determinazione della base imponibile dell’imposta sostitutiva in argomento sono i seguenti:

Si rammenta che il meccanismo della valutazione automatica fondata sulle rendite catastali, come chiarito con la circolare 29 maggio 2013, n. 18 (§ 2.10 — in “Finanza & Fisco” n. 15/2013, pag. 964) ha subito modifiche nel corso degli anni, per effetto dell’aggiornamento dei moltiplicatori. Con riferimento a quanto precede, si precisa che, ai fini dell’assegnazione, il valore normale degli immobili – analogamente al criterio espressamente previsto dalla norma con riferimento alla cessione degli immobili stessi, di cui si tratterà nel prosieguo – può essere computato in misura non inferiore ad uno dei sopra indicati valori. Pertanto, ad esempio, qualora il valore normale del bene immobile che si intende assegnare, determinato ai sensi dell’art. 9 del TUIR, sia pari a 100 e quello risultante dall’applicazione dei moltiplicatori delle rendite catastali sia pari a 80, il valore normale ai fini dell’assegnazione di cui trattasi potrà essere assunto anche in un importo intermedio tra i due predetti valori. Possono essere effettuate anche scelte diversificate per immobile assegnato, indipendentemente dal fatto che l’assegnazione agevolata possa riguardare più immobili. Come sopra evidenziato, è possibile beneficiare della disciplina in esame anche nel caso in cui la società risulti titolare di un diritto reale parziale sul bene (ad esempio, sia titolare della nuda proprietà e abbia dato in usufrutto o in abitazione il bene al socio) e provveda a liberarsene assegnando definitivamente il bene al socio. In tal caso, ai fini della determinazione della plusvalenza da assoggettare a imposta sostitutiva, in linea di principio, occorre far riferimento al valore (normale o catastale) della piena proprietà ridotto del diritto precedentemente concesso al socio (ad esempio, usufrutto o abitazione) calcolato sulla base del valore normale o catastale di cui all’articolo 48 del TUR. Va da se che il valore normale o catastale del bene ridotto del diritto concesso al socio deve essere confrontato con il valore fiscale della piena proprietà del bene anch’esso ridotto del valore del diritto concesso al socio. Il valore normale per i beni mobili iscritti in pubblici registri, non dettando la norma in esame alcuna particolare previsione, deve essere individuato in base alle ordinarie disposizioni del comma 3 dell’art. 9 del TUIR. L’altro elemento da considerare per la determinazione della base imponibile cui applicare l’imposta sostitutiva delle imposte sui redditi e dell’IRAP – nella misura dell’8 per cento, ovvero del 10,5 per cento per le società considerate non operative – è costituito dal costo fiscalmente riconosciuto del bene assegnato. A tale riguardo si precisa che, relativamente ai beni plusvalenti, il costo fiscalmente riconosciuto è determinato secondo i criteri previsti dall’art. 110, comma 1, lettera b), del TUIR, al netto degli ammortamenti fiscalmente dedotti. Con riferimento ai beni che in caso di cessione, ai sensi dell’art. 85, comma 1, lett. a) e b), del TUIR, danno luogo a ricavi (così detti beni-merce), nell’ipotesi in cui questi non siano valutati dalla società in base al metodo del «costo specifico», il costo fiscalmente riconosciuto va determinato facendo quindi riferimento ad una situazione di magazzino, relativa ai beni assegnati, redatta alla data di assegnazione con i criteri di cui all’articolo 92 del TUIR. Si precisa, inoltre, che nell’ipotesi in cui il valore normale/catastale dei beni assegnati sia inferiore al loro costo fiscalmente riconosciuto, la base imponibile ai fini del calcolo dell’imposta sostitutiva sarà pari a zero e la minusvalenza non è deducibile ai fini della determinazione del reddito d’impresa. Tuttavia, la mancanza di base imponibile non preclude la possibilità di fruire della disciplina agevolativa in esame. L’aliquota dell’imposta sostitutiva delle imposte sui redditi e dell’IRAP, da applicare alla base imponibile come sopra determinata è, come già precisato, pari all’8 per cento, ovvero al 10,5 per cento per le società considerate non operative in almeno due dei tre periodi di imposta precedenti a quello in corso al momento della assegnazione”. Si precisa, inoltre, che, nel caso di cessione, il corrispettivo della stessa, ove inferiore al valore normale del bene – determinato ai sensi delle regole generali del TUIR (art. 9) o, in alternativa, con l’applicazione dei moltiplicatori di cui al precedente inciso – sia computato in misura non inferiore ad uno dei due valori (valore normale o valore catastale). Il comma 103 dispone che il costo fiscalmente riconosciuto delle azioni o quote possedute dai soci delle società trasformate va aumentato della differenza assoggettata ad imposta sostitutiva. Viene inoltre disposto che, nei confronti dei soci assegnatari, non si applichino le disposizioni sul trattamento fiscale degli utili di cui al comma 1, secondo periodo e dal 5 all’8 del menzionato articolo 47, relativi alla presunzione di distribuzione degli utili di esercizio, nonché in tema di distribuzione di beni ai soci e trattamento fiscale di dette assegnazioni. Si chiarisce inoltre che il valore normale dei beni ricevuti, al netto dei debiti accollati, riduce il costo fiscalmente riconosciuto delle azioni o quote possedute. Per quanto concerne il costo fiscalmente riconosciuto del bene assegnato, la citata Circolare n. 26 del 1° giugno 2016 (§ 4 — in “Finanza & Fisco” n. 8/2016, pag. 565), rimanda, relativamente ai beni plusvalenti, ai criteri previsti dall’art. 110, comma 1, lettera b), del TUIR, norma secondo cui si comprendono nel costo anche gli oneri accessori di diretta imputazione, esclusi gli interessi passivi e le spese generali; la circolare chiariva che tale costo andava computato al netto degli ammortamenti fiscalmente dedotti. Per quanto invece riguarda i cd. “beni merce” (beni che in caso di cessione danno luogo a ricavi), ove non siano valutati dalla società in base al metodo del “costo specifico”, il costo fiscalmente riconosciuto era determinato con criteri corrispondenti a quelli stabiliti per la determinazione del costo del venduto, facendo quindi riferimento ad una situazione di magazzino, relativa ai beni assegnati, redatta alla data di assegnazione. Il comma 104 stabilisce che le aliquote dell’imposta proporzionale di registro eventualmente applicabili alle assegnazioni e le cessioni ai soci di cui ai commi da 77 a 79 sono ridotte alla metà (in via generale dal 9% al 4,5%) e le imposte ipotecarie e catastali si applicano in misura fissa (in luogo dell’aliquota del 2% per le imposte ipotecarie e dell’1% per quelle catastali). Quanto al versamento dell’imposta il comma 105 precisa che esso deve avvenire in due rate: il 60 per cento entro il 31 luglio 2023 e la restante parte entro il 30 novembre 2023 secondo le norme generali sui versamenti di cui al decreto legislativo 9 luglio 1997, n. 241. Per la riscossione, i rimborsi ed il contenzioso si applicano le disposizioni previste per le imposte sui redditi. Le operazioni agevolate si perfezionano con l’indicazione nella dichiarazione dei redditi dei valori dei beni assegnati e della relativa imposta sostitutiva. Il pagamento non rileva ai fini del perfezionamento (circolare n. 26 cit. § 5 — in “Finanza & Fisco” n. 8/2016, pag. 566). L’omesso, insufficiente o tardivo versamento non determina la decadenza dalle agevolazioni essendo possibile la regolarizzazione mediante il ravvedimento. Sul tema si veda anche DRE Piemonte n. 901-533/2016. |

Quadro RQ – Istruzioni per la compilazione della Sezione XXIV – Assegnazione o cessione di beni ai soci

Le società a responsabilità limitata, per azioni e in accomandita per azioni che entro il 30 settembre 2023, assegnano o cedono ai soci beni immobili, diversi da quelli indicati nell’art. 43, comma 2, primo periodo, del TUIR, o beni mobili iscritti in pubblici registri non utilizzati come beni strumentali nell’attività propria dell’impresa, oppure che, avendo per oggetto esclusivo o principale la gestione dei predetti beni, si trasformano in società semplici, possono applicare un’imposta sostitutiva dell’IRES e dell’IRAP sulla differenza tra il valore normale dei beni assegnati o, in caso di trasformazione, quello dei beni posseduti all’atto della trasformazione, e il loro costo fiscalmente riconosciuto (art. 1, commi da 100 a 105, della legge 29 dicembre 2022, n. 197).

L’esercizio dell’opzione deve ritenersi perfezionato con l’indicazione nel presente prospetto dei valori dei beni assegnati e della relativa imposta sostitutiva. La mancanza di base imponibile non preclude la possibilità di fruire della disciplina agevolativa (Circolare dell’Agenzia delle entrate n. 26 del 1° giugno 2016).

Possono compilare il presente prospetto le società il cui periodo d’imposta chiude nel 2023, con riferimento alle assegnazioni, cessioni o trasformazioni intervenute nel corso del 2023 ed entro la data di chiusura del periodo d’imposta ovvero entro il 30 settembre 2023, se precedente tale data.

L’imposta sostitutiva è pari:

- all’8 per cento ovvero;

- al 10,5 per cento per le società considerate non operative in almeno due dei tre periodi di imposta precedenti a quello in corso al momento della assegnazione, cessione o trasformazione.

Le riserve in sospensione d’imposta annullate per effetto dell’assegnazione dei beni ai soci e quelle delle società che si trasformano sono assoggettate ad imposta sostitutiva nella misura del 13 per cento.

In caso di contemporanea assegnazione di beni che producono componenti positivi e negativi, le componenti negative di reddito devono essere scomputate dall’importo di quelle positive sulla quali è applicabile l’imposta sostitutiva (Circolare dell’Agenzia delle entrate n. 37 del 16 settembre 2016).

Le disposizioni si applicano a condizione che tutti i soci risultino iscritti nel libro dei soci, ove prescritto, alla data del 30 settembre 2022, ovvero siano stati iscritti entro trenta giorni dalla data di entrata in vigore della legge 29 dicembre 2022, n. 197, in forza di titolo di trasferimento avente data certa anteriore al 1º ottobre 2022. La stessa disciplina si applica alle società che hanno per oggetto esclusivo o principale la gestione dei predetti beni e che entro il 30 settembre 2023 si trasformano in società semplici.

Per gli immobili, su richiesta della società e nel rispetto delle condizioni prescritte, il valore normale può essere determinato in misura pari a quello risultante dall’applicazione all’ammontare delle rendite risultanti in catasto dei moltiplicatori determinati con i criteri e le modalità previsti dal primo periodo del comma 4 dell’art. 52 del testo unico delle disposizioni concernenti l’imposta di registro, di cui al decreto del Presidente della Repubblica 26 aprile 1986, n. 131.

In caso di cessione, ai fini della determinazione dell’imposta sostitutiva, il corrispettivo della cessione, se inferiore al valore normale del bene, determinato ai sensi dell’art. 9 del TUIR, o in alternativa, ai sensi del primo periodo del comma 102 dell’art. 1 della legge n. 197 del 2022, è computato in misura non inferiore ad uno dei due valori.

Nel rigo RQ94 va indicato:

- in colonna 1, relativamente ai beni immobili, il valore normale dei beni assegnati o, in caso di trasformazione, quello dei beni posseduti all’atto della trasformazione, oppure il corrispettivo dei beni ceduti;

- in colonna 2, il costo fiscalmente riconosciuto relativamente ai beni di colonna 1;

- in colonna 3, la base imponibile pari alla differenza tra gli importi indicati nelle colonne 1 e 2 del presente rigo; in caso di risultato negativo l’importo va preceduto dal segno “-“.

Nel rigo RQ95 va indicato:

- in colonna 1, relativamente ai beni mobili iscritti in pubblici registri non utilizzati come beni strumentali, il valore normale dei beni assegnati o, in caso di trasformazione, quello dei beni posseduti all’atto della trasformazione, oppure il corrispettivo dei beni ceduti;

- in colonna 2, il costo fiscalmente riconosciuto relativamente ai beni di colonna 1;

- in colonna 3, la base imponibile pari alla differenza tra gli importi indicati nelle colonne 1 e 2 del presente rigo; in caso di risultato negativo l’importo va preceduto dal segno “-“.

Ai soli fini della compilazione della presente sezione, in presenza di più beni da cui derivano, solo per alcuni di essi, minusvalenze e/o differenziali negativi non deducibili, per questi ultimi beni si assume quale costo fiscalmente riconosciuto da riportare nella colonna 2 dei righi RQ94 e RQ95 un importo non superiore a quello indicato per i medesimi beni nella colonna 1 dei predetti righi.

Nel rigo RQ96 va indicato:

- in colonna 1, la somma algebrica tra gli importi indicati nella colonna 3 dei righi RQ94 e RQ95; in caso di risultato negativo la presente colonna non va compilata;

- in colonna 3, l’imposta sostitutiva dovuta ai sensi dell’art. 1, comma 101, della citata legge n. 197 del 2022.

I soggetti considerati non operativi devono barrare anche la casella di colonna 2. Nel rigo RQ97 va indicato:

- in colonna 1, l’ammontare delle riserve in sospensione d’imposta annullate per effetto dell’assegnazione dei beni ai soci e quelle delle società che si trasformano;

- in colonna 2, l’imposta sostitutiva dovuta ai sensi dell’art. 1, comma 102, della citata legge n. 197 del 2022.

Il versamento è effettuato con i criteri di cui al decreto legislativo 9 luglio 1997, n. 241. Il 60 per cento dell’imposta sostitutiva è versato entro il 30 settembre 2023 e la restante parte entro il 30 novembre 2023.

Per il versamento dell’imposta sostitutiva per l’assegnazione, cessione dei beni ai soci o società trasformate nonché dell’imposta sostitutiva sulle riserve in sospensione d’imposta vanno utilizzati gli appositi codici tributo.

Quadro RQ

Inoltre, nel quadro RF sono state previste, tra le altre variazioni in aumento e in diminuzione appositi codici per indicare, rispettivamente, la minusvalenza e la plusvalenza che si genera per effetto dell’assegnazione di beni (art. 1, commi da 100 a 105, della legge 29 dicembre 2022, n. 197).

Nel rigo RF31, vanno indicate le variazioni in aumento diverse da quelle espressamente sopra elencate. Ogni voce è identificata da un codice, da indicare nel campo immediatamente precedente quello che accoglie l’importo. In particolare, va indicata con il codice 51, la minusvalenza che si genera per effetto dell’assegnazione di beni ai sensi dell’art. 1, commi da 100 a 105, della legge 29 dicembre 2022, n. 197.

Nel rigo RF55, vanno indicate le variazioni in diminuzione diverse da quelle espressamente elencate. Ogni voce è identificata da un codice, da indicare nel campo immediatamente precedente quello che accoglie l’importo. In particolare, va indicata con il codice 51, la plusvalenza che si genera per effetto dell’assegnazione di beni ai sensi dell’art. 1, commi da 100 a 105, della legge 29 dicembre 2022, n. 197.

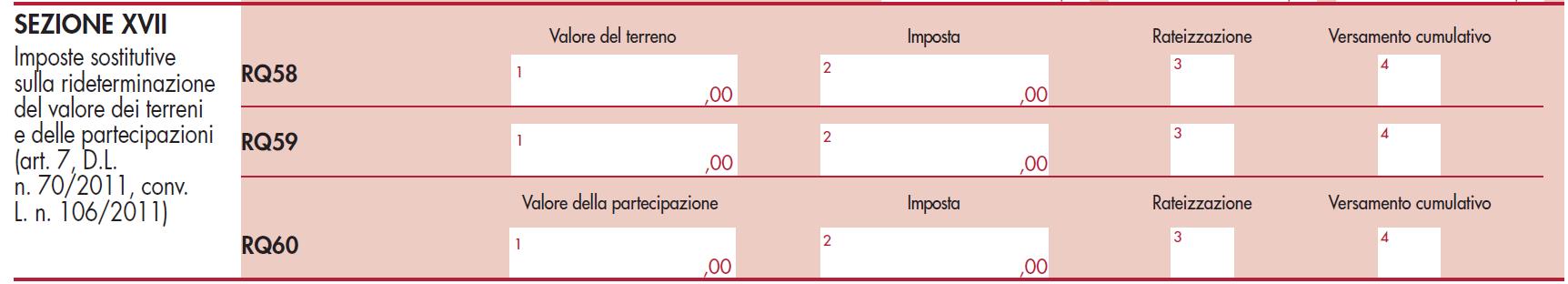

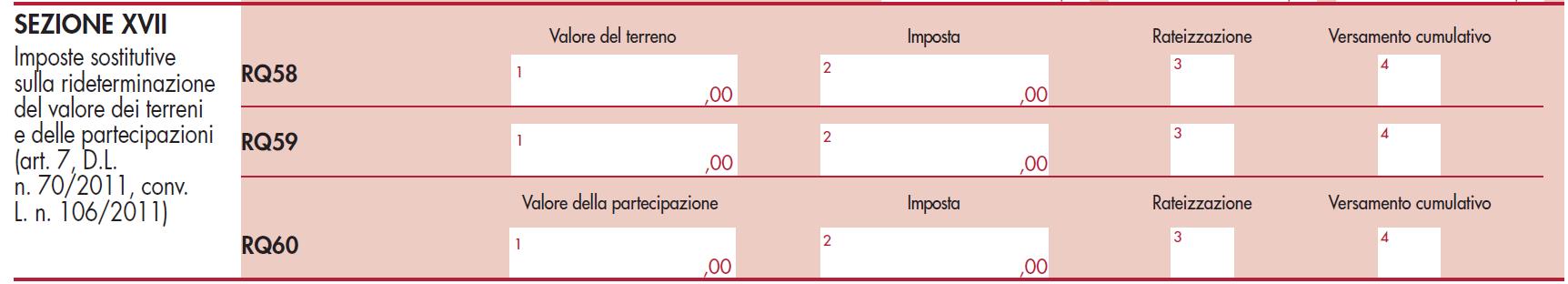

RIVALUTAZIONE DELLE VALORI DELLE PARTECIPAZIONI E DEI TERRENI

Nel quadro RQ è stata aggiornata la sezione XVII al fine di consentire al contribuente l’applicazione delle disposizioni degli articoli 5 e 7 della legge 28 dicembre 2001, n. 448 finalizzati alla rideterminazione dei valori di acquisto delle partecipazioni negoziate e non negoziate in mercati regolamentati o in sistemi multilaterali di negoziazione e dei terreni edificabili e con destinazione agricola posseduti alla data del 1° gennaio 2023. Sui predetti valori è dovuta un’imposta sostitutiva delle imposte sui redditi nella misura del 16 per cento (art. 1, comma 108, della legge 29 dicembre 2022, n. 197).

|

Rideterminazione dei valori di acquisto dei terreni e partecipazioni

I commi da 107 a 109, dell’articolo 1 della legge 29 dicembre 2022, n. 197, oltre a prevedere la riproposizione della rivalutazione del valore delle partecipazioni non negoziate e dei terreni, per i beni posseduti al 1° gennaio 2023, prevedono la possibilità di rideterminare anche il valore di acquisto delle partecipazioni negoziate in mercati regolamentati o in sistemi multilaterali di negoziazione. Si segnala che l’Agenzia delle entrate, con circolare n. 1 E del 22 gennaio 2021 (in “Finanza & Fisco” n. 41-42/2020, pag. 2736) ha fornito un quadro sistematico della materia. Con riferimento alla rivalutazione dei terreni, la citata circolare recepisce inoltre l’indirizzo espresso dalle SS.UU. della Corte di cassazione con le sentenze nn. 2321 e 2322 del 31 gennaio 2020, secondo cui l’indicazione nell’atto di cessione di un corrispettivo inferiore al valore rideterminato con la perizia giurata non determina la decadenza dal beneficio di cui al citato articolo 7 della legge n. 448 del 2001. Il comma 107, lett. b), dispone, infatti, mediante l’inserimento del comma 1-bis nell’articolo 5 della legge n. 448 del 2001, la possibilità di rideterminare anche il valore delle partecipazioni in società quotate nei mercati regolamentati o nei sistemi multilaterali di negoziazione, possedute alla data del 1° gennaio 2023. A tal fine, il valore normale determinato ai sensi dell’articolo 9, comma 4, lettera a), del TUIR riferito al mese di dicembre 2022 deve essere assoggettato a imposta sostitutiva. Le aliquote delle imposte sostitutive sono stabilite nelle seguenti misure:

Possono avvalersi della rideterminazione:

In particolare, il comma 107, lettera b), consente di rideterminare a fini fiscali le plusvalenze e minusvalenze di natura finanziaria relative ai titoli, alle quote o ai diritti negoziati nei mercati regolamentati o nei sistemi multilaterali di negoziazione (di cui all’articolo 67, comma 1, lettere c) e c-bis), TUIR, D.P.R. n. 917 del 1986), posseduti alla data del 1° gennaio 2023. La rideterminazione consiste nell’assumere, a fini fiscali, il valore normale degli stessi al mese di dicembre 2022, in luogo del costo o valore di acquisto, a condizione che il predetto valore sia assoggettato ad una imposta sostitutiva delle imposte sui redditi con aliquota, stabilita al comma 109 al 16%. A tal fine viene aggiunto un nuovo comma 1-bis all’articolo 5 della legge n. 448 del 2001, che disciplina la rideterminazione dei valori di acquisto di partecipazioni non negoziate nei mercati regolamentati. In considerazione del fatto che la possibilità di rideterminazione dei valori d’acquisto di partecipazioni viene consentita anche con riferimento ai titoli negoziati in mercati regolamentati o in sistemi multilaterali di negoziazione, la lettera a) del comma 107 modifica la rubrica del predetto articolo sopprimendo il riferimento all’esclusione dei titoli negoziati nei mercati regolamentati. Secondo quanto stabilito dall’articolo 9, comma 4, lettera a), del TUIR il valore normale è determinato per le azioni, obbligazioni e altri titoli negoziati in mercati regolamentati italiani o esteri, in base alla media aritmetica dei prezzi rilevati nell’ultimo mese. Il comma 108, novellando l’articolo 2, comma 2, del decreto-legge 24 dicembre 2002, n. 282 estende l’applicazione delle disposizioni dei commi da 5 a 7 del citato articolo 5 della legge n. 488 del 2001 anche alla rideterminazione dei valori di acquisto delle partecipazioni negoziate e non negoziate in mercati regolamentati o in sistemi multilaterali di negoziazione e dei terreni edificabili e con destinazione agricola posseduti alla data del 1° gennaio 2023. I commi da 5 a 7 dell’articolo 5 della legge n. 448 del 2001 stabiliscono le modalità di applicazione delle disposizioni in materia di rivalutazione delle partecipazioni e dei terreni, secondo le quali il valore da assumere in luogo del costo o valore di acquisto deve essere determinato sulla base di una perizia giurata di stima redatta da specifiche categorie di soggetti. In particolare, il comma 5 dispone che se la relazione giurata di stima è predisposta per conto della stessa società o dell’ente nel quale la partecipazione è posseduta, la relativa spesa è deducibile dal reddito d’impresa in quote costanti nell’esercizio in cui è stata sostenuta e nei quattro successivi. Se la relazione giurata di stima è predisposta per conto di tutti o di alcuni dei possessori dei titoli, quote o diritti la relativa spesa è portata in aumento del valore di acquisto della partecipazione in proporzione al costo effettivamente sostenuto da ciascuno dei possessori. L’assunzione del valore così definito quale valore di acquisto non consente il realizzo di minusvalenze utilizzabili ai sensi dei commi 3 e 4 dell’articolo 82 del citato testo unico delle imposte sui redditi (comma 6). Infine, il comma 7 stabilisce gli intermediari abilitati all’applicazione dell’imposta sostitutiva a norma degli articoli 6 e 7 del decreto legislativo 21 novembre 1997, n. 461 tengono conto del nuovo valore, in luogo di quello del costo o del valore di acquisto, soltanto se prima della realizzazione delle plusvalenze e delle minusvalenze ricevono copia della perizia, unitamente ai dati identificativi dell’estensore della perizia stessa e al codice fiscale della società periziata. Come chiarito con la circolare 24 ottobre 2011, n. 47/E (in “Finanza & Fisco” n. 34/2011, pag. 2995), il contribuente, qualora lo ritenga opportuno, può rideterminare il valore delle partecipazioni e dei terreni anche nell’ipotesi in cui abbia già in precedenza usufruito di analoghe disposizioni agevolative ed anche quando l’ultima perizia giurata di stima riporti un valore inferiore a quello risultante dal la perizia precedente. Nel caso in cui venga effettuata una nuova perizia dei beni detenuti, è possibile scomputare dall’imposta sostitutiva dovuta l’imposta sostitutiva eventualmente già versata in occasione di precedenti procedure di rideterminazione effettuate con riferimento ai medesimi beni. In alternativa allo scomputo dell’imposta già versata, il contribuente può presentare istanza di rimborso dell’imposta sostitutiva pagata in passato, ai sensi dell’articolo 38 del D.P.R. 29 settembre 1973, n. 602. Il termine di decadenza per la richiesta del suddetto rimborso decorre dalla data in cui si verifica la duplicazione del versamento e cioè dalla data di pagamento dell’intera imposta sostitutiva dovuta per effetto dell’ultima rideterminazione effettuata ovvero dalla data di versamento della prima rata. L’importo del rimborso, come noto, non può comunque essere superiore all’importo dovuto in base all’ultima rideterminazione del valore effettuata (cfr. articolo 7, comma 2, lettere ee) e ff), del decreto legge 13 maggio 2011, n. 70 convertito, con modificazioni, dalla legge 12 luglio 2011, n. 106). Si dispone inoltre che le imposte sostitutive, ivi previste, possano essere rateizzate fino ad un massimo di tre rate annuali di pari importo, a decorrere dalla data del 15 novembre 2023; prevedendo un interesse, da versarsi contestualmente, pari al 3% sull’importo delle rate successive alla prima. Si prevede, inoltre, che la redazione e il giuramento della perizia, previsti dalle citate norme, debbano essere effettuati entro la predetta data del 15 novembre 2023. Come chiarito nella circolare n. 35/E del 4 agosto 2004 (§ 2 — in “Finanza & Fisco” n. 30/2004, pag. 2491) l’opzione per la rideterminazione dei valori e la conseguente obbligazione tributaria si considerano perfezionate con il versamento dell’intero importo dell’imposta sostitutiva ovvero, in caso di pagamento rateale, con il versamento della prima rata. Infatti, il contribuente può avvalersi immediatamente del nuovo valore di acquisto ai fini della determinazione delle plusvalenze di cui all’articolo 67 del TUIR. Si ricorda che l’omessa indicazione nel modello redditi dei dati relativi costituisce una violazione formale, alla quale si applica la sanzione con un minimo di euro 250 fino ad un massimo di euro 2.000 (cfr. art. 8, comma 1, del D.Lgs. 18 dicembre 1997, n. 471). In ogni caso restano impregiudicati gli effetti della rideterminazione (conf. circolare n. 1 E del 22 gennaio 2021 — in “Finanza & Fisco” n. 41-42/2020, pag. 2740). Naturalmente, anche la sussistenza della perizia giurata di stima costituisce requisito essenziale, la cui mancanza non consente il perfezionamento della procedura. In assenza di giuramento entro la predetta data del 15 novembre 2023 il beneficio non compete (cfr. Risposta ad interpello n. 153 del 28 dicembre 2018). Il comma 109 prevede un’aliquota d’imposta sostitutiva al 16% sui valori di acquisto delle partecipazioni e dei terreni edificabili e con destinazione agricola rideterminati secondo quanto previsto dal comma 2 dell’articolo 2 del decreto-legge 24 dicembre 2002, n. 282, convertito, con modificazioni, dalla legge 21 febbraio 2003, n. 27, come da ultimo modificato dal comma 108. La stessa aliquota d’imposta sostitutiva è inoltre applicabile alla fattispecie di cui all’articolo 5, commi 1-bis, introdotta dalla disposizione in esame e 2, della legge 28 dicembre 2001, n. 448, e alla fattispecie di cui all’articolo 7, comma 2, della medesima legge riguardante le plusvalenze e le minusvalenze afferenti ai terreni edificabili e con destinazione agricola posseduti. Si ricorda che la rideterminazione del valore delle partecipazioni (di cui all’articolo 5 della legge n. 448 del 2001), dei valori di acquisto dei terreni edificabili e con destinazione agricola e dell’acquisto di partecipazioni, di cui all’articolo 7 della medesima legge, sono state più volte oggetto di proroga, da ultimo dall’articolo 29, comma 2, del decreto-legge 1° marzo 2022, n. 17, convertito, con modificazioni, dalla legge 27 aprile 2022, n. 34. |

Quadro RQ – Istruzioni per la compilazione della Sezione XVII – Rideterminazione del valore dei terreni e delle partecipazioni (art. 7, comma 2, lettera dd-bis), del decreto legge 13 maggio 2011, n. 70 convertito, con modificazioni, dalla legge 12 luglio 2011, n. 106)

Il prospetto deve essere compilato dalle società che, ai sensi dell’art. 7, comma 2, lettera dd-bis), del decreto-legge 13 maggio 2011, n. 70 convertito, con modificazioni, dalla legge 12 luglio 2011, n. 106, intendono avvalersi della facoltà di rideterminare il valore delle partecipazioni non negoziate in mercati regolamentati e di terreni edificabili e con destinazione agricola che, per il periodo di applicazione delle disposizioni di cui agli articoli 5 e 7 della legge n. 448 del 2001, e successive modificazioni, siano stati oggetto di misure cautelari e che all’esito del giudizio ne abbiano riacquistato la piena titolarità.

Possono essere oggetto di rivalutazione i valori delle partecipazioni non negoziate e dei terreni posseduti alla data del 1° gennaio 2022 (art. 29 del decreto-legge 1° marzo 2022, n. 17) e del 1° gennaio 2023 (art.1, comma 108, della legge 29 dicembre 2022, n. 197); il valore delle partecipazioni e dei terreni deve risultare da un’apposita perizia giurata di stima redatta da professionisti abilitati, entro il termine, rispettivamente, del 15 novembre 2022 e del 15 novembre 2023; l’efficacia della procedura è condizionata al versamento di un’imposta sostitutiva dell’imposta sui redditi che va effettuata, rispettivamente, entro il 15 novembre 2022 e il 15 novembre 2023, in un’unica soluzione oppure può essere rateizzato fino ad un massimo di tre rate annuali di pari importo, a decorrere dalla medesima data.

L’imposta sostitutiva è versata nella misura del 14 per cento e del 16 per cento sia per le partecipazioni e i terreni posseduti, rispettivamente, alla data del 1° gennaio 2022 e del 1° gennaio 2023.

Sull’importo delle rate successive alla prima sono dovuti gli interessi nella misura del 3 per cento annuo da versare contestualmente a ciascuna rata.

Le disposizioni dell’art. 5 della citata legge n. 448 del 2001, si applicano anche per la rideterminazione dei valori di acquisto delle partecipazioni negoziate e non negoziate in mercati regolamentati o in sistemi multilaterali di negoziazione possedute alla data del 1° gennaio 2023.

Per i titoli, le quote o i diritti negoziati nei mercati regolamentati o nei sistemi multilaterali di negoziazione, posseduti alla data del 1° gennaio 2023, può essere assunto, in luogo del costo o valore di acquisto, il valore normale determinato ai sensi dell’articolo 9, comma 4, lettera a), del TUIR, con riferimento al mese di dicembre 2022, a condizione che il predetto valore sia assoggettato alla medesima imposta sostitutiva prevista per le partecipazioni non negoziate (art. 1, comma 107, della legge n. 197 del 2022).

Il maggior valore attribuito in sede di rivalutazione si considera fiscalmente riconosciuto ai fini delle imposte sui redditi a decorrere dall’esercizio in cui è effettuato il versamento dell’intera imposta sostitutiva ovvero della prima rata (si veda la Circolare dell’Agenzia delle Entrate n. 47 del 24 ottobre 2011).

A tal fine nei righi RQ58 e RQ59 devono essere distintamente indicate le operazioni relative alla rideterminazione del valore dei terreni edificabili e con destinazione agricola, per i quali il valore di acquisto è stato rideterminato sulla base di una perizia giurata di stima ed è stato effettuato il relativo versamento dell’imposta sostitutiva.

Nel caso di comproprietà di un terreno o di un’area rivalutata sulla base di una perizia giurata di stima, ciascun comproprietario deve dichiarare il valore della propria quota per la quale ha effettuato il versamento dell’imposta sostitutiva dovuta.

Nel caso di versamento cumulativo dell’imposta per più terreni o aree deve essere distintamente indicato il valore del singolo terreno o area con la corrispondente quota dell’imposta sostitutiva dovuta su ciascuno di essi.

Per la compilazione dei predetti righi, in particolare, indicare:

- in colonna 1, il valore del terreno rivalutato risultante della perizia giurata di stima;

- in colonna 2, l’imposta sostitutiva dovuta pari al 14 per cento o al 16 per cento dell’importo di colonna 1. La colonna 3 deve essere barrata se l’importo dell’imposta sostitutiva dovuta è stato rateizzato e la colonna 4 deve essere barrata se l’importo dell’imposta sostitutiva dovuta indicata nella colonna 2 è parte di un versamento cumulativo.

Nel rigo RQ60 devono essere indicate le operazioni relative alla rideterminazione del valore delle partecipazioni, quote o diritti negoziate e non negoziate nei mercati regolamentati.

Nel caso di versamento cumulativo dell’imposta sostitutiva con riferimento a più partecipazioni, quote o diritti deve essere distintamente indicato il valore della singola partecipazione, quota o diritto, con la corrispondente imposta sostitutiva dovuta su ciascuno di essi.

In particolare, indicare nel rigo RQ60:

- in colonna 1, il valore della partecipazione qualificata e non qualificata rivalutato al 1° gennaio 2022 e al 1° gennaio 2023 risultante dalla perizia giurata di stima o, per i titoli, le quote o i diritti negoziati, il valore normale;

- in colonna 2, l’imposta sostitutiva dovuta pari al 14 per cento o al 16 per cento.

La colonna 3 deve essere barrata se l’importo dell’imposta sostitutiva dovuta è stato rateizzato e la colonna 4 deve essere barrata se l’importo dell’imposta sostitutiva dovuta indicata nella colonna 2 è parte di un versamento cumulativo.

Qualora il contribuente provveda a effettuare una nuova perizia dei beni detenuti alla data del 1° gennaio 2022 o del 1° gennaio 2023, può scomputare dall’imposta sostitutiva dovuta l’imposta sostitutiva già versata in occasione di precedenti procedure di rideterminazione effettuate con riferimento ai medesimi beni ovvero presentare istanza di rimborso dell’imposta sostitutiva pagata in passato (si veda la Circolare dell’Agenzia delle entrate n. 1 del 22 gennaio 2021).

Quadro RQ

VALUTAZIONE DELLE CRIPTO-ATTIVITÀ

Nel quadro RF sono stati previsti due codici tra le altre variazioni in aumento e in diminuzione al fine di indicare, rispettivamente, i componenti positivi e negativi che risultano dalla valutazione delle cripto-attività alla data di chiusura del periodo di imposta a prescindere dall’imputazione al conto economico, che non concorrono alla formazione del reddito (art. 1, comma 131, della legge 29 dicembre 2022, n. 197).

|

Valutazione delle cripto-attività

Il comma 131 dell’articolo 1 della legge 29 dicembre 2022, n. 197, stabilisce che i componenti positivi e negativi che risultano dalla valutazione delle cripto-attività non concorrono alla formazione del reddito ai fini dell’imposta sul reddito delle società (IRES) e dell’imposta regionale sulle attività produttive (IRAP). La norma ha la finalità di sterilizzare tutti i fenomeni valutativi – sia di segno positivo (plusvalenze) che negativo (minusvalenze) – riconducibili alle fluttuazioni di valore delle cripto-attività detenute dalle imprese, rinviando la tassazione/deduzione dei relativi componenti di reddito solo al momento del loro effettivo realizzo da individuarsi secondo i criteri tradizionali applicabili in materia di reddito d’impresa. Come precisato nella relazione illustrativa “la disposizione vuole evitare l’incidenza delle oscillazioni di valore delle predette cripto-attività detenute dalle imprese, prescindendo dalle modalità di redazione del bilancio; rimangono escluse, le valutazioni dei crediti e dei debiti da regolare in cripto-attività. Resta fermo che nel momento in cui le cripto-attività sono permutate con altri beni (incluse altre cripto-attività) o cedute in cambio di moneta Fiat la differenza tra il corrispettivo incassato e il valore fiscale concorre alla formazione del reddito di periodo”. A tal fine, viene integrato l’articolo 110 del TUIR, recante norme generali sulle valutazioni necessarie per la determinazione della base imponibile IRES, inserendovi il comma 3-bis, per effetto del quale, in deroga alla disciplina generale, non concorrono alla formazione del reddito i componenti positivi e negativi che risultano dalla valutazione delle cripto-attività alla data di chiusura del periodo d’imposta a prescindere dall’imputazione al conto economico. |

Nel rigo RF31, vanno indicate le variazioni in aumento diverse da quelle espressamente sopra elencate. Ogni voce è identificata da un codice, da indicare nel campo immediatamente precedente quello che accoglie l’importo. In particolare, vanno indicati con il codice 71 i componenti negativi che risultano dalla valutazione delle cripto-attività alla data di chiusura del periodo di imposta, che non concorrono alla formazione del reddito (art. 110, comma 3-bis del TUIR- comma inserito dall’art. 1, comma 131, della L. 29/12/2022, n. 197, a decorrere dal 01.01.2023);

Nel rigo RF55, vanno indicate le variazioni in diminuzione diverse da quelle espressamente elencate. Ogni voce è identificata da un codice, da indicare nel campo immediatamente precedente quello che accoglie l’importo. In particolare, vanno indicati con il codice 94, i componenti positivi che risultano dalla valutazione delle cripto-attività alla data di chiusura del periodo di imposta, che non concorrono alla formazione del reddito (art. 110, comma 3-bis del TUIR- comma inserito dall’art. 1, comma 131, della L. 29/12/2022, n. 197, a decorrere dal 01.01.2023);

SOCIETÀ IN PERDITA SISTEMATICA

Il quadro RS è stato aggiornato per tenere conto dell’abrogazione della disciplina sulle “società in perdita sistematica” di cui all’art. 2, commi 36-decies e 36-undecies, del decreto-legge n. 138 del 2011 (art. 9, comma 1, del decreto-legge 21 giugno 2022, n.73).

Quadro RS 2022

CESSIONE O RIMBORSO DI QUOTE O AZIONI DI OICR

Nel quadro RQ è stata prevista la nuova sezione XXVI per consentire al contribuente di esercitare l’opzione affinché i redditi derivanti dalla cessione o dal rimborso di quote o azioni di organismi di investimento collettivo del risparmio si considerino realizzati, assoggettando la differenza tra il valore delle quote o azioni alla data del 31 dicembre 2022 e il costo o valore di acquisto o di sottoscrizione ad un’imposta sostitutiva delle imposte sui redditi (art. 1, commi 112 e 113, della legge 29 dicembre 2022, n. 197).

RISERVE MATEMATICHE

La sezione XIV del quadro RQ tiene conto che, a decorrere dal periodo di imposta successivo a quello in corso alla data del 31 dicembre 2022, l’imposta sostitutiva sulle riserve matematiche di cui al comma 2-bis dell’articolo 1 del decreto-legge 24 settembre 2002, n. 209, convertito, con modificazioni, dalla legge 22 novembre 2002, n. 265, è fissata allo 0,50 per cento (art. 1, comma 264, della legge 29 dicembre 2022, n. 197).

FONDAZIONI “ITS ACADEMY”

Nel rigo RS255 è stato previsto il nuovo prospetto riguardante il credito d’imposta per le erogazioni liberali in denaro effettuate in favore delle fondazioni ITS Academy, incluse le donazioni, i lasciti, i legati e gli altri atti di liberalità, effettuati con espressa destinazione all’incremento del patrimonio della fondazione (art. 4, comma 6, della legge 15 luglio 2022, n. 99).

SOCIAL BONUS

Nel rigo RS256 è stato previsto il credito d’imposta “Social bonus”, per le erogazioni liberali in denaro effettuate in favore degli enti del Terzo settore che hanno presentato al Ministero del lavoro e delle politiche sociali un progetto per sostenere il recupero degli immobili pubblici inutilizzati e dei beni mobili e immobili confiscati alla criminalità organizzata assegnati ai suddetti enti del Terzo settore e da questi utilizzati esclusivamente per lo svolgimento di attività di interesse generale con modalità non commerciali (art. 81, comma 1, del decreto legislativo 3 luglio 2017, n. 117).

SUPERBONUS

Il quadro RS è stato aggiornato, con riferimento alle spese per l’efficientamento energetico per le quali è possibile usufruire della nuova percentuale di detrazione del 90 per cento per l’anno 2023 (art. 119 del decreto-legge 19 maggio 2020, n. 34, come modificato dall’art. 9, comma 1, del decreto legge 18 novembre 2022, n. 176, convertito, con modificazioni, dalla legge 13 gennaio 2023, n. 6).

SPESE PER L’ELIMINAZIONE DELLE BARRIERE ARCHITETTONICHE

Nel quadro RS è stato aggiornato il prospetto per il calcolo della detrazione per le “Spese per interventi finalizzati al superamento e all’eliminazione di barriere architettoniche” (art. 1, comma 365, della legge 29 dicembre 2022, n. 197).

CONTRIBUTO DI SOLIDARIETÀ TEMPORANEO

È stata inserita una nuova sezione XXVII nel quadro RQ per tenere conto, per l’anno 2023, dell’istituzione di un contributo di solidarietà temporaneo a carico dei soggetti che esercitano nel territorio dello Stato, per la successiva vendita dei beni, l’attività di produzione di energia elettrica, dei soggetti che esercitano l’attività di produzione di gas metano o di estrazione di gas naturale, dei soggetti rivenditori di energia elettrica, di gas metano e di gas naturale e dei soggetti che esercitano l’attività di produzione, distribuzione e commercio di prodotti petroliferi (art. 1, commi da 115 a 119, della legge 29 dicembre 2022, n. 197).

NUOVI CREDITI D’IMPOSTA PER LE IMPRESE

Nel quadro RU è stata prevista l’indicazione dei dati relativi agli importi maturati dei nuovi crediti d’imposta introdotti nel corso dell’anno 2022 (tra questi, si segnalano le agevolazioni riconosciute a favore delle imprese per fronteggiare la crisi energetica) e sono state aggiornate le informazioni richieste nella sezione IV in riferimento ai crediti Formazione 4.0, Ricerca, Sviluppo e Innovazione e agli Investimenti in beni strumentali. Al fine di una corretta compilazione del quadro RU, inoltre, nelle istruzioni è stata inserita una nuova tabella nella quale sono elencati i crediti che, non più maturabili nel periodo d’imposta 2022, trovano collocazione, quali residui riportabili, nei campi specificatamente indicati.