Pubblicato nella Gazzetta Ufficiale, Serie generale, n. 9 del 12 gennaio 2024 il Decreto legislativo 8 gennaio 2024, n. 1, recante: «Razionalizzazione e semplificazione delle norme in materia di adempimenti tributari.».

Il Decreto legislativo, il primo dell’anno 2024, è composto da 27 articoli e attua, in massima parte, i principi di delega di cui all’articolo 16, comma 1, della legge delega n. 111 del 2023, che contiene princìpi e criteri direttivi per la revisione generale degli adempimenti tributari.

In estrema sintesi, le disposizioni introducono innanzi tutto norme dirette modificare gli obblighi di dichiarazione per i contribuenti e per i sostituti d’imposta e la relativa modulistica ovvero gli adempimenti connessi al pagamento dei tributi con riguardo anche alla riorganizzazione delle scadenze sia dei pagamenti che delle dichiarazioni.

Più in dettaglio, l’articolo 1 prevede, in via sperimentale, la possibilità al contribuente di accedere alle informazioni in possesso dell’Agenzia delle entrate, ai fini della predisposizione della dichiarazione, che potranno essere così confermate o modificate.

L’articolo 2 estende a tutte le tipologie reddituali riconducibili alle persone fisiche non titolari di partita IVA la possibilità di avvalersi nella dichiarazione dei redditi semplificata. La norma, inoltre, riconosce ai contribuenti con un sostituto d’imposta tenuto a effettuare il conguaglio, la facoltà, finora prevista solo per i contribuenti privi di sostituto d’imposta, di richiedere direttamente il rimborso IRPEF all’Agenzia delle Entrate così come di effettuare i pagamenti delle imposte dovute con modello F24.

L’articolo 3 esonera i sostituti d’imposta dall’obbligo di rilascio della certificazione unica per contribuenti che applicano il regime forfettario ovvero il regime fiscale di vantaggio.

L‘articolo 4 riconosce al depositario delle scritture contabili la possibilità di comunicare direttamente, previa precedente comunicazione al contribuente, all’Agenzia delle entrate la cessazione dell’incarico di tenuta delle scritture medesime.

L’articolo 5 stabilisce che nell’ambito delle attività di revisione periodiche degli Indici sintetici di affidabilità fiscale, si svolgano anche analisi finalizzate alla riorganizzazione e razionalizzazione degli stessi anche al fine di garantirne la capacità di rappresentare le realtà economiche nonché le evoluzioni della classificazione Ateco.

L‘articolo 6 semplifica l’adempimento compilativo del Modello per la comunicazione dei dati rilevanti ai fini degli Indici sintetici di affidabilità fiscale-ISA da parte di imprese e lavoratori autonomi, rendendo disponibili a tali contribuenti, gli elementi e le informazioni in possesso dell’Agenzia delle entrate.

L’articolo 7 individua, per l’anno 2024 e per gli anni successivi, un apposito termine entro cui l’Amministrazione finanziaria rende disponibili i programmi informatici relativi agli indici sintetici di affidabilità fiscale-ISA.

L’articolo 8 modifica le modalità e i termini di versamento rateale delle somme dovute a titolo di saldo e di acconto delle imposte.

L’articolo 9 modifica la disciplina dei versamenti minimi dell’IVA e delle ritenute sui redditi di lavoro autonomo, ampliando a 100 euro la soglia all’interno della quale è possibile rimandare il versamento al periodo successivo. La disposizione interviene, altresì, sul calendario del versamento delle ritenute sui corrispettivi dovuti dal condominio all’appaltatore.

L’articolo 10 stabilisce che, nei mesi di agosto e dicembre, l’Agenzia delle entrate sospende l’invio di alcune comunicazioni che riguardano gli esiti di controlli, della liquidazione delle imposte dovute sui redditi assoggettati a tassazione separata, nonché gli inviti all’adempimento (cosiddette lettere di compliance).

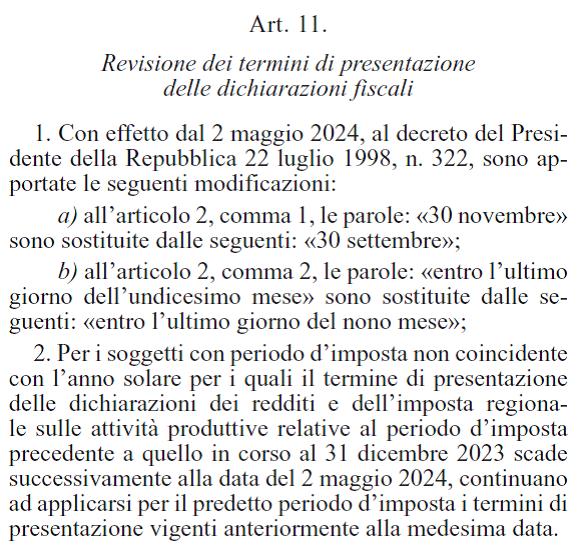

L’articolo 11 rimodula alcuni termini di presentazione delle dichiarazioni fiscali. In particolare, viene anticipato dal 30 novembre al 30 settembre il termine per la presentazione delle dichiarazioni in materia di imposte sui redditi e di IRAP e dall’ultimo giorno dell’undicesimo mese successivo a quello di chiusura del periodo d’imposta, all’ultimo giorno del nono mese successivo a quello di chiusura del periodo d’imposta, il termine per le dichiarazioni dei soggetti all’imposta sul reddito delle persone giuridiche. In pratica, anticipa di due mesi l’invio di alcune dichiarazioni, in particolare fissando al 30 settembre, in luogo della data del 30 novembre attualmente prevista, il termine per la presentazione delle dichiarazioni in materia di imposte sui redditi e di IRAP.

La norma prevede, altresì, che dall’anno 2025 le dichiarazioni in materia di imposte sui redditi, di IRAP e di IRES possono essere presentate a partire dal 1° aprile.

L’articolo 12 semestralizza, a partire dal 2024, il termine per l’invio al Sistema Tessera Sanitaria dei dati relativi alle spese sanitarie.

L’articolo 13 esclude la decadenza dal beneficio dei crediti d’imposta, derivanti da agevolazioni concesse agli operatori economici, in caso di mancata indicazione in dichiarazione.

L’articolo 14 eleva, per i soggetti cui si applicano gli indici sintetici di affidabilità fiscale, da 50.000 a 70.000 euro annui la soglia al di sotto della quale non è richiesto il visto di conformità per l’utilizzo in compensazione del credito IVA. I medesimi soggetti sono altresì esonerati dall’apposizione del visto di conformità ovvero dalla prestazione della garanzia per i rimborsi IVA per un importo non superiore a 70.000 euro annui e passa da 20.000 a 50.000 annui la soglia al di sotto della quale non è richiesto il visto di conformità, per l’utilizzo in compensazione dei crediti ai fini delle imposte dirette e dell’IRAP.

L’articolo 15 reca disposizioni volte a semplificare la modulistica prescritta per l’adempimento degli obblighi dichiarativi. In particolare si prevede che, a decorrere dal periodo d’imposta 2023, con provvedimenti del direttore dell’Agenzia delle entrate siano progressivamente eliminate da ciascun modello le informazioni non rilevanti ai fini della liquidazione dell’imposta, ovvero quelle che l’Agenzia delle entrate può acquisire tramite sistemi di interoperabilità delle banche dati proprie e nella titolarità di altre amministrazioni.

L’articolo 16 consente, in via sperimentale e facoltativa, di comunicare i dati delle ritenute e delle trattenute di lavoro dipendente e autonomo all’Agenzia delle entrate, utilizzando i servizi dell’Agenzia delle entrate per la predisposizione dei modelli di versamento F24 ed evitando di inserire i dati già comunicati nella dichiarazione modello 770. L’accesso a tale semplificazione è consentito ai sostituti d’imposta con un numero di dipendenti non superiore a cinque. Le disposizioni si applicano a decorrere dai versamenti relativi alle dichiarazioni dei sostituti d’imposta dell’anno d’imposta 2025.

L’articolo 17 prevede, in caso di pagamenti ricorrenti con scadenza prestabilita, la possibilità di inviare in unica soluzione tutti i modelli F24 per il pagamento delle somme dovute alle varie scadenze, mediante autorizzazione preventiva all’addebito in conto corrente.

L’articolo 18 prevede la possibilità di affiancare, alle attuali modalità di versamento di somme pagate coi modelli F24, anche le funzionalità offerte dalla piattaforma istituzionale PagoPA.

L’articolo 19 prevede che dal 2024 l’Agenzia delle entrate renda disponibile, in via sperimentale, la dichiarazione dei redditi precompilata anche ai contribuenti titolari di redditi diversi da quelli di lavoro dipendente e pensione.

L’articolo 20 dispone che, con decreto del Ministro dell’economia e delle finanze, possano essere individuati i termini e le modalità mediante i quali i soggetti terzi trasmettono all’Agenzia delle entrate, oltre ai dati relativi alle spese che danno diritto a deduzioni dal reddito o detrazioni dall’imposta, anche i dati relativi ai redditi percepiti dai contribuenti, da indicare nella dichiarazione dei redditi.

L’articolo 21 consente al contribuente di delegare gli intermediari abilitati alla presentazione delle dichiarazioni in via telematica all’utilizzo dei servizi resi disponibili dall’Agenzia delle entrate e dall’Agenzia delle entrate-Riscossione mediante la compilazione di un unico modello.

L’articolo 22 intende incrementare i servizi digitali offerti dall’Agenzia delle entrate a contribuenti e intermediari nonché migliorare e rafforzare quelli già esistenti.

L’articolo 23 intende rafforzare i contenuti conoscitivi dell’area riservata (cosiddetto cassetto fiscale) messa a disposizione dei contribuenti sul proprio sito internet.

L’articolo 24 consente di ottemperare agli obblighi di memorizzazione elettronica e trasmissione telematica dei corrispettivi anche mediante soluzioni software che garantiscono la sicurezza e l’inalterabilità dei dati.

L‘articolo 25 reca norme di semplificazione delle modalità di deposito dei tipi di frazionamento presso i Comuni; si consente che tale attività sia effettuata direttamente, con modalità telematiche, direttamente dall’Agenzia delle entrate, mediante deposito dei tipi di frazionamento sul portale per i comuni, e contestuale comunicazione al comune interessato.

Gli articoli 26 e 27, infine, contengono le disposizioni finanziarie e l’entrata in vigore.