Pubblicato nella Gazzetta ufficiale n. 75 del 29 marzo 2024, e in vigore dal 30 marzo 2024, il Decreto-legge 29 marzo 2024, n. 39, recante: «Misure urgenti in materia di agevolazioni fiscali di cui agli articoli 119 e 119-ter del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, altre misure urgenti in materia fiscale e connesse a eventi eccezionali, nonché relative all’amministrazione finanziaria».

Si riporta la relazione illustrativa per una prima descrizione dei singoli articoli del provvedimento urgente.

Relazione illustrativa del Decreto-legge 29 marzo 2024, n. 39, recante: «Misure urgenti in materia di agevolazioni fiscali di cui agli articoli 119 e 119-ter del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, altre misure urgenti in materia fiscale e connesse a eventi eccezionali, nonché relative all’amministrazione finanziaria». Pubblicato nella Gazzetta ufficiale n. 75 del 29 marzo 2024. In vigore dal 30 marzo 2024

Il presente decreto-legge, al Capo I (articoli da 1 a 6), introduce misure urgenti in materia di agevolazioni fiscali.

L’obiettivo perseguito è quello di introdurre misure più incisive per la tutela della finanza pubblica nel settore delle agevolazioni fiscali in materia edilizia e di efficienza energetica. L’intervento si è reso necessario anche alla luce degli ultimi dati certificati dall’ISTAT, che hanno portato alla revisione del deficit relativo all’anno 2023 arrivando alla misura del 7,2 per cento, revisione al rialzo che segue quella già intervenuta per gli anni 2021 e 2022.

ART. 1 – Modifiche alla disciplina in materia di opzioni per la cessione dei crediti o per lo sconto in fattura

La disposizione apporta modifiche alla disciplina in materia di cessione dei crediti fiscali contenuta nell’articolo 2 del decreto-legge 16 febbraio 2023, n. 11, convertito, con modificazioni, dalla legge 11 aprile 2023, n. 38, il quale aveva previsto che, a partire dalla data della sua entrata in vigore (17 febbraio 2023), non fosse più consentito di esercitare le opzioni per il c.d. sconto in fattura o per la cessione del credito in luogo delle detrazioni spettanti per la realizzazione degli interventi edili elencati nell’articolo 121, comma 2, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77.

In detta norma erano, inoltre, previste eccezioni per le spese sostenute da determinate tipologie di soggetti (comma 3-bis: IACP, cooperative, enti del Terzo settore) ovvero per gli interventi realizzati sugli immobili danneggiati da eventi sismici (comma 3- quater).

Il comma 1, lettera a), fa venire meno la deroga al blocco dello sconto in fattura e della cessione del credito, prevista dall’articolo 2, comma 3-bis, primo periodo, del citato decreto- legge n. 11 del 2023 a favore degli IACP, delle cooperative di abitazione a proprietà indivisa ed enti del Terzo settore.

Inoltre, con la lettera b) del comma 1 si introduce un nuovo comma 3-ter.1 con cui si prevede che le disposizioni di cui al comma 1 dell’articolo 2 del decreto-legge n. 11 del 2023 non si applicano agli interventi di cui all’articolo 119, commi 1-ter, 4-ter e 4-quater, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, effettuati dalle persone fisiche in relazione a immobili danneggiati dagli eventi sismici verificatisi nelle regioni Abruzzo, Lazio, Marche e Umbria interessati dagli eventi sismici verificatisi il 6 aprile 2009 e a far data dal 24 agosto 2016. Si precisa che tale deroga trova applicazione nel limite di 400 milioni di euro per l’anno 2024 di cui 70 milioni per gli eventi sismici verificatesi il 6 aprile 2009 e che il Commissario straordinario nominato ai sensi dell’articolo 2, comma 2, del decreto-legge 11 gennaio 2023, n.3, convertito, con modificazioni, dalla legge 10 marzo 2023, n. 21, assicura il rispetto del limite di spesa, verificandone il raggiungimento ai fini della sospensione della deroga, anche avvalendosi dei dati resi disponibili sul Portale nazionale delle classificazioni sismiche gestito dal Dipartimento Casa Italia della Presidenza del Consiglio dei ministri.

Il comma 1, lettera c), prevede la soppressione del comma 3-quater dell’articolo 2 del citato decreto-legge n. 11 del 2023.

Il comma 2 prevede un regime transitorio, prevedendo che le disposizioni di cui all’articolo 2, comma 3-bis, primo periodo, del citato decreto-legge n. 11 del 2023, in vigore anteriormente alle modifiche apportate dal comma 1, continuano ad applicarsi alle spese sostenute in relazione agli interventi per i quali in data antecedente a quella di entrata in vigore del decreto-legge:

a) risulti presentata la comunicazione di inizio lavori asseverata (CILA) ai sensi dell’articolo 119, comma 13-ter, del citato decreto-legge n. 34 del 2020, se gli interventi sono agevolati ai sensi del medesimo articolo 119 e sono diversi da quelli effettuati dai condomini;

b) risulti adottata la delibera assembleare che ha approvato l’esecuzione dei lavori e risulti presentata la comunicazione di inizio lavori asseverata (CILA) ai sensi dell’articolo 119, comma 13-ter, del citato decreto-legge n. 34 del 2020, se gli interventi sono agevolati ai sensi del medesimo articolo 119 e sono effettuati dai condomini;

c) risulti presentata l’istanza per l’acquisizione del titolo abilitativo, se gli interventi sono agevolati ai sensi dell’articolo 119 del citato decreto-legge n. 34 del 2020 e comportano la demolizione e la ricostruzione degli edifici;

d) risulti presentata la richiesta del titolo abilitativo, ove necessario, se gli interventi sono diversi da quelli agevolati ai sensi dell’articolo 119 del citato decreto-legge n. 34 del 2020;

e) siano già iniziati i lavori oppure, nel caso in cui i lavori non siano ancora iniziati, sia stato stipulato un accordo vincolante tra le parti per la fornitura dei beni e dei servizi oggetto dei lavori e sia stato versato un acconto sul prezzo, se gli interventi sono diversi da quelli agevolati ai sensi dell’articolo 119 del citato decreto-legge n. 34 del 2020 e per i medesimi non è prevista la presentazione di un titolo abilitativo.

Il comma 3, inoltre, estende lo stesso regime transitorio prevedendo che le disposizioni di cui all’articolo 2, comma 3-quater, del citato decreto-legge n. 11 del 2023, in vigore anteriormente alle modifiche apportate dal comma 1, continuano ad applicarsi alle spese sostenute in relazione agli interventi di cui al previgente comma 3-quater dell’articolo 2 del decreto-legge n. 11 del 2023, diversi da quelli di cui al comma 3-ter.1 del medesimo articolo 2 del decreto-legge n. 11 del 2023, per i quali in data antecedente a quella di entrata in vigore del decreto-legge sussistano le condizioni di cui al comma 2 o sia stata presentata l’istanza per l’acquisizione del titolo abilitativo.

Il comma 4 prevede che le disposizioni di cui all’articolo 2, comma 1-bis, secondo periodo, del decreto-legge n. 11 del 2023, si applicano in relazione alle spese sostenute fino alla data di entrata del decreto-legge, precisando che le stesse disposizioni continuano ad applicarsi alle spese sostenute successivamente a tale data limitatamente agli interventi per i quali in data antecedente a quella di entrata in vigore del decreto-legge:

a) risulti presentata la richiesta del titolo abilitativo, ove necessario;

b) siano già iniziati i lavori oppure, nel caso in cui i lavori non siano ancora iniziati, sia già stato stipulato un accordo vincolante tra le parti per la fornitura dei beni e dei servizi oggetto dei lavori e sia stato versato un acconto sul prezzo, se per gli interventi non è prevista la presentazione di un titolo abilitativo.

Il comma 5, infine, prevede che, per gli interventi per i quali, a legislazione vigente, opera la deroga al blocco dello sconto in fattura/cessione del credito stabilita dall’articolo 2, comma 2, lettere a), b) e c), primo periodo, e comma 3, lettere a) e b), del decreto-legge n. 11 del 2023, tale deroga non operi più nei casi in cui, nonostante la presentazione della CILA o di altro titolo abilitativo in data antecedente all’entrata in vigore dello stesso decreto-legge n. 11 del 2023 (17 febbraio 2023), non risulti sostenuta alcuna spesa, documentata da fattura, per lavori effettuati alla data di entrata in vigore del decreto-legge.

ART. 2 – Modifiche alla disciplina in materia di remissione in bonis

Il comma 1 interviene sulla disciplina della remissione in bonis. Con l’articolo 2, comma 1, del decreto-legge 2 marzo 2012, n. 16, convertito, con modificazioni, dalla legge 26 aprile 2012, n. 44, è stato previsto che, nel caso in cui vi siano benefici fiscali subordinati ad un obbligo di preventiva comunicazione, e tale comunicazione non sia stata tempestivamente eseguita, la fruizione del beneficio non è preclusa, sempre che la violazione non sia stata constatata o non siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento, se il contribuente:

a) ha i requisiti sostanziali richiesti dalle norme di riferimento;

b) effettua la comunicazione entro il termine di presentazione della prima dichiarazione utile;

c) versa contestualmente il minimo della sanzione stabilito dall’articolo 11, comma 1, del decreto legislativo 18 dicembre 1997, n. 471.

Tale disposizione si applica, a legislazione vigente, anche con riguardo alle comunicazioni all’Agenzia delle entrate dell’esercizio delle opzioni previste dall’articolo 121, comma 1, del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77.

Il comma 1, dunque, è volto a consentire, alla scadenza ordinaria del termine previsto per le suddette agevolazioni (4 aprile 2024), la conoscenza dell’ammontare del complesso delle opzioni esercitate e delle cessioni stipulate. Tali informazioni sono essenziali al fine di procedere ad un compiuto ed efficace monitoraggio della spesa pubblica.

Per tali motivi la disposizione prevede che per le opzioni in questione la comunicazione del loro esercizio all’Agenzia delle entrate non può più considerarsi al pari delle comunicazioni formali previste da altre disposizioni tributarie, con la conseguenza che la norma citata di cui all’art. 2, comma 1, del decreto-legge 2 marzo 2012, n. 16, non può trovare applicazione alle comunicazioni riguardanti le opzioni di cui all’art. 121, comma 1, del decreto-legge 19 maggio 2020, n. 34.

Tale previsione si applicherà sia alle comunicazioni riguardanti le opzioni esercitate in relazione alle spese agevolabili sostenute nell’anno sia a quelle concernenti le rate residue non fruite delle detrazioni riferite alle spese sostenute in anni precedenti.

Il comma 2 prevede che la sostituzione delle comunicazioni delle prime cessioni e degli sconti in fattura ai sensi dell’articolo 121, comma 1, lettere a) e b), del decreto-legge 19 maggio 2020, n. 34, per le spese sostenute nell’anno 2023 e per le cessioni delle rate residue non fruite delle detrazioni riferite alle spese sostenute negli anni dal 2020 al 2022, che sono inviate all’Agenzia delle entrate dal 1° al 4 aprile 2024, non può essere effettuata oltre la predetta data del 4 aprile 2024.

ART. 3 – Disposizioni in materia di trasmissione dei dati relativi alle spese agevolabili

La disposizione, al fine di garantire una adeguata e tempestiva conoscenza delle grandezze economiche e finanziarie connesse alle misure agevolative oggetto del decreto-legge, introduce misure volte ad acquisire maggiori informazioni inerenti alla realizzazione degli interventi agevolabili.

In particolare, il comma 1 prevede che i soggetti che sostengono spese per gli interventi di efficientamento energetico agevolabili ai sensi dell’articolo 119 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, individuati dal comma 3, devono trasmettere all’ENEA, a integrazione dei dati da fornire all’ENEA alla conclusione dei lavori ai sensi dell’articolo 16, comma 2-bis, del decreto-legge 4 giugno 2013, n. 63, convertito, con modificazioni, dalla legge 3 agosto 2013, n. 90, le informazioni inerenti agli interventi agevolati, quali:

a) i dati catastali relativi all’immobile oggetto degli interventi;

b) l’ammontare delle spese sostenute nell’anno 2024 alla data di entrata in vigore del decreto-legge;

c) l’ammontare delle spese che prevedibilmente saranno sostenuto successivamente alla data di entrata in vigore del decreto-legge negli anni 2024 e 2025;

d) le percentuali delle detrazioni spettanti in relazione alle spese di cui alle lettere b) e c).

Il comma 2 stabilisce che i soggetti che sostengono spese per gli interventi antisismici agevolabili ai sensi dell’articolo 119 del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, individuati dal comma 3, devono trasmettere al “Portale nazionale delle classificazioni sismiche” gestito dal Dipartimento Casa Italia della Presidenza del Consiglio dei ministri, già in fase di asseverazione ai sensi del decreto del Ministro delle infrastrutture e dei trasporti 28 febbraio 2017, n. 58 e successive modificazioni e integrazioni, le informazioni inerenti gli interventi agevolati, relative:

a) ai dati catastali relativi all’immobile oggetto degli interventi;

b) all’ammontare delle spese sostenute nell’anno 2024 alla data di entrata in vigore del decreto-legge;

c) all’ammontare delle spese che prevedibilmente saranno sostenute successivamente alla data di entrata in vigore del decreto-legge negli anni 2024 e 2025;

d) alle percentuali delle detrazioni spettanti in relazione alle spese di cui alle lettere b) e c).

Il comma 4 prevede che il contenuto, le modalità e i termini delle comunicazioni di cui ai commi 1 e 2 siano definiti con decreto del Presidente del Consiglio dei ministri, da adottare entro 60 giorni dall’entrata in vigore del decreto-legge.

È, inoltre, previsto, un corredo sanzionatorio. In particolare, il comma 5 stabilisce che l’omessa trasmissione dei dati di cui commi 1 e 2 nei termini individuati ai sensi del comma 4 comporta l’applicazione della sanzione amministrativa di euro 10.000. Prevede, inoltre, che, in luogo di tale sanzione, per gli interventi per i quali la comunicazione di inizio lavori asseverata di cui al comma 13-ter del citato articolo 119 del decreto-legge n. 34 del 2020, ovvero l’istanza per l’acquisizione del titolo abilitativo previsto per la demolizione e la ricostruzione degli edifici sia presentata a partire dalla data di entrata in vigore del decreto- legge, l’omessa trasmissione dei dati comporti la decadenza dall’agevolazione fiscale e non si applichino le disposizioni in materia di remissione in bonis.

ART. 4 – Disposizioni in materia di utilizzabilità dei crediti da bonus edilizi e compensazioni di crediti fiscali

Il comma 1 interviene sull’articolo 121 del decreto-legge 19 maggio 2020, n. 34, mediante l’introduzione del comma 3-bis. In particolare, viene prevista la sospensione dell’utilizzabilità dei crediti di imposta di cui al citato articolo in presenza di iscrizioni a ruolo per imposte erariali e relativi accessori, nonché iscrizioni a ruolo o carichi affidati agli agenti della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi compresi quelli per atti di recupero emessi ai sensi dell’articolo 1, commi da 421 a 423, della legge 30 dicembre 2004, n. 311, e dell’articolo 38-bis del D.P.R. n. 600 del 1973, per importi complessivamente superiori a euro 10.000, per i quali sia già decorso il trentesimo giorno dalla scadenza dei termini di pagamento e non siano in essere provvedimenti di sospensione o non siano in corso piani di rateazione per i quali non sia intervenuta decadenza. La sospensione dell’utilizzabilità dei menzionati crediti di imposta, presenti nella piattaforma telematica prevista dal provvedimento del direttore dell’Agenzia delle entrate di cui al comma 7 del medesimo articolo 121, trova attuazione fino a concorrenza degli importi dei predetti ruoli e carichi. La norma lascia, comunque, inalterati i termini di utilizzo delle singole quote annuali previsti dal comma 3 dell’articolo 121, nonché il divieto di compensazione in presenza di carichi superiori a 100.000 euro di cui all’articolo 37, comma 49-quinquies, del decreto-legge 4 luglio 2006, n. 223. È infine rimessa a un regolamento del Ministro dell’economia e delle finanze la definizione della decorrenza e delle modalità di attuazione del decreto-legge.

Il comma 2 interviene sull’articolo 37 del decreto-legge 4 luglio 2006, n. 223, sostituendo il comma 49-quinquies, introdotto dall’articolo 1, comma 94, lettera a), della legge 30 dicembre 2023, n. 213 (legge di bilancio per il 2024).

In particolare, con le modifiche apportate alla disciplina di cui al comma 49-quinquies è precisato che il divieto di compensazione – per i contribuenti che abbiano iscrizioni a ruolo per imposte erariali e relativi accessori o carichi affidati agli agenti della riscossione per importi complessivamente superiori a centomila euro, per i quali i termini di pagamento siano scaduti e non siano in essere provvedimenti di sospensione – opera anche per i carichi affidati e le iscrizioni a ruolo derivanti da atti di recupero emessi ai sensi dell’articolo 1, commi da 421 a 423, della legge 30 dicembre 2004, n. 311, e dell’articolo 38-bis del d.P.R. n. 600 del 1973, ovvero da atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti. Il divieto di compensazione non opera in relazione ai crediti di cui alle lettere e), f) e g) dell’articolo 17, comma 2, del decreto legislativo 9 luglio 1997, n. 241. Nello specifico si tratta di crediti relativi a contributi previdenziali e assistenziali, nonché di crediti relativi ai premi per l’assicurazione contro gli infortuni sul lavoro e le malattie professionali. Tali crediti, dunque, possono essere utilizzati in compensazione anche dai soggetti che abbiano iscrizioni a ruolo rilevanti, superiori alla soglia fissata dalla norma.

Per effetto del novellato comma 49-quinquies, inoltre, ai fini della sussistenza di debiti di ammontare complessivo superiore a centomila euro (oltre il quale le compensazioni sono inibite), non rilevano le rateazioni in corso per le quali non sia intervenuta la decadenza e gli effetti della previsione normativa cessano di applicarsi qualora il contribuente paghi, anche parzialmente, i debiti iscritti a ruolo o affidati all’agente della riscossione, determinandone la riduzione al di sotto dell’ammontare di centomila euro.

Per finalità di coordinamento tra la disciplina recata dall’articolo 49-quinquies e l’articolo 31 del decreto-legge 31 maggio 2010, n. 78, risulta chiarito che in presenza di debiti erariali e relativi accessori iscritti a ruolo per importi complessivamente superiori a 1.500 euro continuano ad applicarsi, al ricorrere delle relative condizioni, le previsioni di cui al citato articolo 31 che, in linea generale, da un lato inibiscono la compensazione dei crediti erariali e, dall’altro, la consentono ma solo limitatamente all’ipotesi di “pagamento, anche parziale, delle somme iscritte a ruolo per imposte erariali e relativi accessori”. Infine, è disposto che ai meri fini della verifica delle condizioni di cui al presente comma, si applicano le disposizioni dei commi 49-ter e 49-quater del medesimo articolo 37.

Il comma 3 fissa al 1° luglio 2024 la decorrenza dell’applicazione delle disposizioni di cui al comma 2.

ART. 5 – Presidi antifrode in materia di cessione dei crediti ACE

Il decreto-legge 25 maggio 2021, n. 73, all’articolo 19, comma 6, ha previsto che il credito di cui al comma 3 (credito ACE) possa essere ceduto, con facoltà di successiva cessione del credito ad altri soggetti. La presente norma mira a contrastare, anche in un’ottica preventiva, le condotte fraudolente.

A tale scopo, le modifiche del citato comma 6 dell’articolo 19, apportate dal comma 1, consistono:

a) nell’inibizione delle cessioni successiva alla prima; il credito, pertanto, potrà essere oggetto di un’unica cessione ed il cessionario potrà continuare ad avvalersene con le stesse modalità previste per il soggetto cedente;

b) nell’estensione della responsabilità solidale del cessionario alle ipotesi di concorso nella violazione;

c) nell’estensione dei controlli preventivi di cui all’articolo 122-bis del decreto-legge 19 maggio 2020, n. 34, anche alle cessioni dei crediti ACE in esame, così da potenziare le funzioni di prevenzione antifrode dell’Amministrazione finanziaria. Si applica, altresì, il comma 4 del citato articolo 122-bis.

Il comma 2 prevede che i crediti che, alla data di entrata in vigore della disposizione, siano stati precedentemente oggetto di cessione ai sensi dell’articolo 19, comma 6, terzo periodo, del decreto-legge 25 maggio 2021, n. 73, possono costituire oggetto esclusivamente di una ulteriore cessione ad altri soggetti, alle condizioni previste dalla citata disposizione.

ART. 6 – Misure per il monitoraggio di Transizione 4.0

Al fine di contrastare la tempestiva e completa disponibilità dei dati inerenti all’andamento della spesa di Transizione 4.0, il comma 1 prevede che per fruire dei crediti d’imposta per investimenti in beni strumentali nuovi di cui all’articolo 1, commi da 1057-bis a 1058-ter, della legge 30 dicembre 2020, n. 178, per investimenti in attività di ricerca e sviluppo, innovazione tecnologica e design e ideazione estetica di cui all’articolo 1, commi 200, 201 e 202, della legge 27 dicembre 2019, n. 160, ivi incluse le attività di innovazione tecnologica finalizzate al raggiungimento di obiettivi di innovazione digitale 4.0 e di transizione ecologica di cui ai commi 203, quarto periodo, 203-quinquies e 203-sexies del medesimo articolo 1 della legge n. 160 del 2019, le imprese siano tenute a comunicare preventivamente, in via telematica, l’ammontare complessivo degli investimenti che si intendono effettuare a decorrere dalla data di entrata in vigore del decreto-legge, la presunta ripartizione negli anni del credito e la relativa fruizione. Tale comunicazione è aggiornata al completamento degli investimenti, anche per gli investimenti realizzati a decorrere dal 1° gennaio 2024 e fino al giorno antecedente alla data di entrata in vigore del decreto-legge. Le comunicazioni sono effettuate sulla base del modello adottato con decreto direttoriale 6 ottobre 2021 del Ministero dello sviluppo economico. Si prevede, pertanto, che il citato decreto 6 ottobre 2021 sia conseguentemente modificato con apposito decreto direttoriale del Ministero delle imprese e del made in Italy, anche per quel che concerne il contenuto, le modalità e i termini di invio delle comunicazioni.

Il comma 2 prevede che i dati di cui al presente articolo siano comunicati mensilmente dal Ministero delle imprese e del made in Italy comunica mensilmente al Ministero dell’economia e delle finanze, ai fini del monitoraggio di cui all’articolo 17, comma 12, della legge 31 dicembre 2009, n. 196.

Il comma 3, prevede che per gli investimenti in beni strumentali nuovi relativi all’anno 2023, la comunicazione, effettuata secondo le modalità di cui al decreto direttoriale previsto dal comma 1, è condizione di compensabilità dei crediti maturati e non ancora fruiti.

Il Capo II (articoli da 7 a 9) reca ulteriori disposizioni urgenti di natura fiscale e in materia di Amministrazione finanziaria.

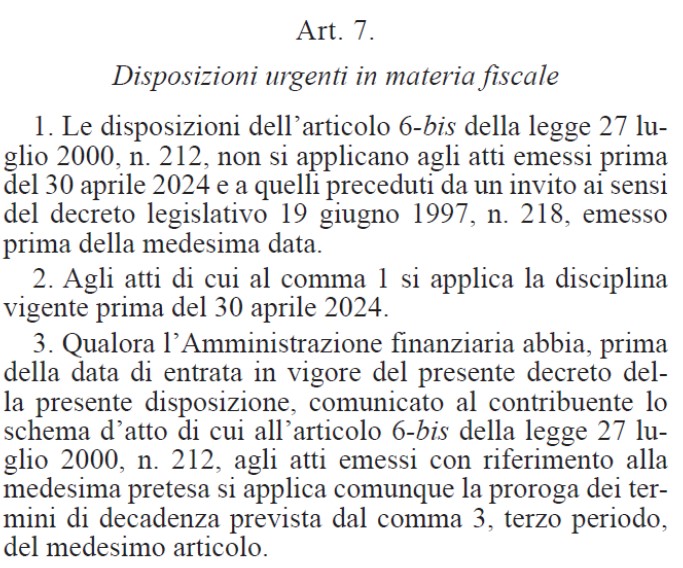

ART. 7 – Disposizioni urgenti in materia fiscale

I commi 1, 2 e 3 hanno lo scopo di disciplinare i procedimenti attivati dall’Amministrazione finanziaria anteriormente al 30 aprile 2024, data di entrata in vigore dell’articolo 1 del decreto legislativo 12 febbraio 2024, n. 13, relativo all’attuazione dell’articolo 17 della legge delega in materia fiscale.

L’articolo 6-bis dello Statuto dei diritti del contribuente stabilisce che tutti i provvedimenti autonomamente impugnabili devono essere preceduti da un contraddittorio. Il diritto al contraddittorio non sussiste per gli atti privi di contenuto provvedimentale ed è escluso per gli atti automatizzati, di liquidazione e di controllo formale delle dichiarazioni, individuati con decreto del Ministro dell’economia e delle finanze.

Occorre tener conto della presenza di altre disposizioni dell’ordinamento che, per singole fattispecie, già prevedono l’obbligo di attivare un contraddittorio preventivo.

In particolare, gli articoli 5 e 5-ter del decreto legislativo 19 giugno 1997, n. 218, già contemplano delle ipotesi, facoltative o obbligatorie, di invito al contraddittorio preventivo finalizzato all’accertamento con adesione.

Tali norme, peraltro, sono state interpretate estensivamente dall’Amministrazione finanziaria che negli anni ha invitato le proprie strutture di controllo ad attivare il contraddittorio preventivo anche nei casi di non obbligatorietà dello stesso, allo scopo di attuare il principio di collaborazione e tutela della buona fede, nonché per deflazionare il contenzioso tributario.

Il termine introdotto con l’articolo 6-bis, quindi, è compatibile con le attuali modalità di svolgimento del contraddittorio preventivo conseguente all’attivazione degli istituti di cui al D. Lgs. n. 218 del 1997. Inoltre, ulteriori specifiche ipotesi di contraddittorio preventivo obbligatorio sono regolate da altre disposizioni vigenti, quali l’articolo 10-bis della legge 27 luglio 2000, n. 212 (accertamento delle fattispecie abusive), l’articolo 6 del decreto legislativo 24 ottobre 2015, n. 156 (accertamento delle fattispecie elusive specifiche), l’articolo 11 del decreto legislativo 29 novembre 2018, n. 142 (accertamento delle fattispecie ibride), l’articolo 167, comma 11, del decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 (accertamento in materia di società estere controllate).

Pertanto, la previsione recata dall’articolo 6-bis dello Statuto dei diritti del contribuente va necessariamente coordinata con le altre previsioni già attualmente vigenti nell’ordinamento tributario.

Innanzitutto, occorre tener presente che la previsione recata dall’articolo 6-bis non gode di una valenza assoluta. Il comma 2 del predetto articolo, infatti, stabilisce che «Non sussiste il diritto al contraddittorio ai sensi del presente articolo per gli atti automatizzati, sostanzialmente automatizzati, di pronta liquidazione e di controllo formale delle dichiarazioni individuati con decreto del Ministro dell’economia e delle finanze, nonché per i casi motivati di fondato pericolo per la riscossione». Tale previsione non trova applicazione solo qualora ricorra fondato pericolo per la riscossione, mentre per gli atti automatizzati, sostanzialmente automatizzati, di pronta liquidazione e di controllo formale delle dichiarazioni, relativamente ai quali il diritto al contraddittorio è radicalmente escluso, occorrerà attenderne l’elencazione che dovrà adottarsi con un apposito decreto del Ministro dell’economia e delle finanze.

Il comma 3 del citato articolo 6-bis, inoltre, reca una sintetica disciplina d’ordine generale in merito alla procedimentalizzazione applicativa dell’istituto del contraddittorio. Una disciplina che, deve ritenersi, non si sostituisce a quella che già da tempo regola le forme partecipative e l’esercizio del contraddittorio in precedenza menzionate. E ciò soprattutto per l’assenza di un apparato normativo, a finalità abrogativa, che diversamente sarebbe stato necessario (in tal senso si esprime anche la Relazione illustrativa di accompagnamento del decreto legislativo delegato n. 219 del 2023, che ha novellato lo Statuto dei diritti del contribuente introducendovi il citato articolo 6-bis, la quale riporta che questa nuova norma non fa venir meno le garanzie procedimentali già esistenti a legislazione vigente).

Alla luce di ciò, dunque, una lettura interpretativa d’ordine sistematico delle recenti novità normative che si sono susseguite porta a far ritenere che il “diritto al contraddittorio” disciplinato dall’articolo 6-bis in precedenza richiamato è assolutamente escluso fino alla predetta data del 30 aprile 2024, e che nulla sia mutato in ordine alle modalità procedurali di contraddittorio, occorrenti per far legittimamente valere la pretesa tributaria, tradizionalmente disciplinate nella legislazione ancora vigente.

In particolare, il comma 1 dispone che quanto statuito dall’articolo 6-bis dello Statuto del contribuente non trova applicazione per gli atti (accertamenti, atti di recupero, atti di contestazione, atti di irrogazione delle sanzioni, avvisi di rettifica e liquidazione, ecc.), emessi prima del 30 aprile 2024 e per quelli preceduti da un invito all’adesione emesso prima della medesima data.

Il comma 2 prevede che per gli atti individuati al comma 1 trova applicazione la disciplina vigente prima del 30 aprile 2024.

Il comma 3 statuisce che qualora l’Amministrazione finanziaria abbia, prima dell’entrata in vigore del decreto-legge, comunicato al contribuente lo schema d’atto, ai conseguenti atti emessi con riferimento alla medesima pretesa risulta comunque applicabile la proroga di 120 giorni dei termini di decadenza prevista dal comma 3 dell’articolo 6-bis in precedenza richiamato. Al riguardo, atteso il tenore letterale della norma, gli atti interessati dalla proroga sono anche quelli emessi successivamente l’entrata in vigore della disposizione.

Il comma 4 proroga al 30 novembre 2024 i termini, previsti dall’art. 35, comma 1, del decreto-legge n. 73 del 2022, rispettivamente dalle lett. b) e b-bis), (31 marzo 2024) e b-ter) (30 settembre 2024), in materia di registrazione degli aiuti di Stato relativi all’emergenza epidemiologica da COVID-19 nel Registro nazionale aiuti (RNA).

Tale esigenza si è posta in ragione dei problemi operativi riscontrati in materia di registrazione nel RNA degli aiuti del regime cosiddetto ombrello, vigente durante il periodo dell’emergenza da COVID-19, soprattutto per i comuni che devono registrare gli aiuti relativi all’IMU, i cui dati, per ragioni tecniche non saranno resi disponibili dall’Agenzia delle entrate in tempo utile per il rispetto del termine del 31 marzo 2024. Occorre sottolineare che per quanto riguarda i dati IMU relativi all’annualità 2020, questi non sono neppure desumibili dalle dichiarazioni IMU, poiché la dichiarazione di detta annualità non recava l’apposito campo dedicato all’esenzione del quadro temporaneo Aiuti di Stato, che è stato introdotto solo successivamente per le dichiarazioni IMU concernenti gli anni 2021 e seguenti.

Pertanto, la registrazione degli aiuti in argomento può essere effettuata solo sulla base dei dati che devono essere messi a disposizione dei comuni, in tempo utile, dall’Agenzia delle entrate in virtù di quanto stabilito dal provvedimento dell’Agenzia stessa del 27 aprile 2022, emanato in attuazione dell’art. 3, comma 5, del DM 11 dicembre 2021.

Si sottolinea, infine, che allo scopo di rendere più armonica la tempistica relativa alla registrazione in parola, si è provveduto ad allineare le scadenze contemplate dalla disposizione all’unica data del 31 dicembre 2024.

Il comma 5 prevede che la sanzione di cui all’articolo 10, comma 1, del decreto legislativo 18 dicembre 1997, n. 471 (rubricato «Violazioni degli obblighi degli operatori finanziari») – in misura da 2.000 a 20.000 euro – si applica agli operatori che mettono a disposizione degli esercenti gli strumenti di pagamento elettronico in caso di violazione degli obblighi di trasmissione telematica dei dati identificativi dei citati strumenti e dell’importo complessivo delle transazioni effettuate mediante detti strumenti di pagamento, ai sensi dell’articolo 22, comma 5, ultimo periodo, del decreto-legge 26 ottobre 2019, n. 124. Trattasi, in particolare, di obblighi di trasmissione periodici, i cui termini, modalità e contenuto sono definiti con provvedimento del Direttore dell’Agenzia delle entrate emanato ai sensi del comma 6 de citato articolo 22. In deroga ai principi generali, si prevede che alla violazione in parola non si applicano le disposizioni di cui all’articolo 12 del decreto legislativo 18 dicembre 1997, n. 472, in materia di concorso di violazioni e continuazione. Si applica, pertanto, una sanzione per ogni trasmissione omessa e/o errata.

Il comma 6, con una modifica all’articolo 3, comma 12-undecies, del decreto-legge 29 dicembre 2023, n. 215, proroga, dal 31 marzo 2024 al 31 maggio 2024, il termine per il perfezionamento del «ravvedimento speciale» delle violazioni riguardanti le dichiarazioni validamente presentate relative al periodo d’imposta in corso al 31 dicembre 2022. In caso di pagamento rateale, per il pagamento delle rate successive alla prima restano fermi i termini previsti dal citato comma 12-undecies.

Il comma 7 consente ai soggetti che non abbiano perfezionato, entro il 30 settembre 2023, il «ravvedimento speciale» di cui all’articolo 1, commi da 174 a 178, della legge 29 dicembre 2022, n. 197, per regolarizzare le violazioni riguardanti le dichiarazioni validamente presentate relative al periodo d’imposta in corso al 31 dicembre 2021 e ai periodi d’imposta precedenti, di procedere ugualmente alla citata regolarizzazione mediante il versamento entro il 31 maggio 2024 dell’intero importo dovuto e la rimozione, alla medesima data, delle irregolarità od omissioni. In luogo del pagamento in un’unica soluzione, ai medesimi soggetti è consentito il versamento di una somma corrispondente a cinque rate delle otto previste dall’articolo 1, comma 174, della legge 29 dicembre 2022, n. 197, entro il 31 maggio 2024, e delle tre rate residue, sulle quali sono applicati gli interessi nella misura del 2 per cento annuo ai sensi del citato comma 174, alle scadenze fissate dalla medesima disposizione (ossia il 30 giugno 2024, il 30 settembre 2024 e il 20 dicembre 2024). In caso di pagamento frazionato, la regolarizzazione si perfeziona con il versamento delle somme dovute entro il 31 maggio 2024 e la rimozione delle irregolarità od omissioni entro la medesima data. Resta fermo il rispetto delle altre condizioni e modalità previste dalle citate disposizioni, al fine del perfezionamento della regolarizzazione di cui trattasi.

Il mancato pagamento, in tutto o in parte, di una delle rate successive a quella in scadenza il 31 maggio 2024, entro il termine di pagamento della rata successiva, comporta la decadenza dal beneficio della rateazione. In tal caso sono iscritti a ruolo gli importi ancora dovuti, la sanzione di cui all’articolo 13 del decreto legislativo 18 dicembre 1997, n. 471, applicata sul residuo dovuto a titolo di imposta, e gli interessi nella misura prevista all’articolo 20 del decreto del Presidente della Repubblica 29 settembre 1973, n. 602, con decorrenza dalla data del 1° giugno 2024. Ai sensi dell’articolo 1, comma 175, ultimo periodo, della legge 29 dicembre 2022, n. 197, in tali ipotesi, la cartella di pagamento è notificata, a pena di decadenza, entro il 31 dicembre del terzo anno successivo a quello di decadenza della rateazione.

ART. 8 – Disposizioni in materia di Amministrazione finanziaria

Il comma 1 modifica l’articolo 51 del decreto-legge 26 ottobre 2019, n. 124, convertito, con modificazioni, dalla legge 19 dicembre 2019, n. 157, mediante introduzione di un comma 2-quinquies, prevedendo che il Consiglio di presidenza della giustizia tributaria, per assicurare la sicurezza, la continuità e lo sviluppo del sistema informatico del governo autonomo della magistratura tributaria si avvale della società di cui all’articolo 83, comma 15, del decreto-legge 25 giugno 2008, n. 112, convertito, con modificazioni, dalla legge 6 agosto 2008, n. 133.

Il comma 2 prevede che il Ministro dell’economia e delle finanze, in presenza di richiesta da parte di una regione al riversamento diretto, ai sensi dell’articolo 9, comma 1, del decreto legislativo 6 maggio 2011, n. 68, del gettito derivante dall’attività di recupero fiscale riferita ai tributi propri derivati e alle addizionali alle basi imponibili dei tributi erariali, di cui al medesimo decreto legislativo n. 68 del 2011, può procedere, unitamente all’Agenzia delle Entrate e previo parere dell’Avvocatura dello Stato, alla stipulazione di un’intesa con la regione medesima, che preveda il pagamento da parte dello Stato della misura del 90 per cento del capitale dovuto, con rinuncia della regione ad ogni pretesa in ordine agli accessori e alle spese legali.

Il comma 3 consente alle Agenzie fiscali, con risorse a carico del loro bilancio, di incrementare la componente variabile dei fondi risorse decentrate del personale non dirigenziale, tenuto conto dello sforzo organizzativo e professionale richiesto in conseguenza dell’attuazione della riforma dell’amministrazione fiscale prevista dal Piano Nazionale di Ripresa e Resilienza fiscale e della riforma fiscale prevista dalla legge delega 9 agosto 2023, n. 111, in un contesto caratterizzato da forti carenze di organico. Tale problema viene già affrontato dalle Agenzie attraverso un piano di assunzioni che tuttavia richiede, comunque, nel medio periodo un onere per la formazione e l’effettivo inserimento dei neoassunti, con un impegno aggiuntivo da parte delle risorse già in servizio per il trasferimento delle necessarie conoscenze tecniche e operative e per assicurare il raggiungimento degli obiettivi e dei livelli di servizio previsti in base alla Convenzione di cui all’articolo 59 del decreto legislativo n. 300 del 1999.

ART. 9 –Misure in favore dei territori interessati da eccezionali eventi meteorologici e per grandi eventi

Il comma 1 destina alla realizzazione degli interventi previsti dall’articolo 25, comma 2, lettera c), del decreto legislativo 2 gennaio 2018, n. 1, nei territori colpiti dagli eccezionali eventi meteorologici verificatisi sul territorio della Regione Toscana nel mese di novembre 2023 e per i quali è stato dichiarato lo stato di emergenza con delibere del Consiglio dei ministri del 3 novembre 2023 e del 5 dicembre 2023, una quota pari a 66 milioni di euro delle risorse di cui all’articolo 7, comma 3, del decreto-legge 29 settembre 2023, n.132.

Il comma 2, che si inquadra nell’ambito dell’autorizzazione prevista dall’articolo 1, comma 762, della legge 29 dicembre 2022, n. 197, che abilita CONSAP – Concessionaria per i servizi amministrativi pubblici S.p.A., allo svolgimento di tutte le attività istruttorie connesse alla gestione delle garanzie pubbliche rilasciate nell’ambito degli interventi di sostegno varati per fronteggiare i gravi danni economici subiti dalle popolazioni dell’Emilia e del Centro Italia, a seguito degli eventi sismici del 2012 e del 2016, estende tale abilitazione alle garanzie previste dall’articolo 1, comma 437, della legge 30 dicembre 2023, n. 213, per sostenere l’accesso al credito nei territori delle regioni Emilia-Romagna, Toscana e Marche colpiti dai recenti eventi alluvionali.

Il comma 3 al fine di fronteggiare le emergenze in materia di sicurezza urbana di controllo del territorio, comprese quelle derivanti dagli eccezionali eventi meteorologici che nel mese di luglio 2023 hanno colpito il territorio della Regione siciliana, autorizza i comuni capoluogo di città metropolitana della Regione siciliana ad assumere a tempo indeterminato, a partire dal 1° aprile 2024, mediante procedure concorsuali semplificate o mediante scorrimento di graduatorie vigenti di altre amministrazioni, n. 100 unità di personale non dirigenziale del corpo della polizia locale, in deroga ai vincoli assunzionali.

Il successivo comma 4 prevede che le assunzioni di cui al comma 3 siano autorizzate in deroga ai vincoli assunzionali di cui all’articolo 1, comma 557, della legge 27 dicembre 2006, n. 296 nonché in deroga all’articolo 33, comma 2, del decreto-legge 30 aprile 2019 n. 34, convertito, con modificazioni, dalla legge 28 giugno 2019, n. 58.

Il comma 5 dispone che i concorsi previsti saranno curati dal Dipartimento della funzione pubblica della Presidenza del Consiglio dei ministri tramite la Commissione RIPAM, la quale provvederà, con propria delibera, alla individuazione delle commissioni esaminatrici. Da ultimo, il comma 6, quantifica gli oneri e le relative coperture sulla base dell’inquadramento contrattuale delle unità previste nell’ambito del CCNL – Comparto Funzioni locali – Area degli Istruttori, per quanto attiene il trattamento tabellare, e della media pro capite da corrispondere quale trattamento economico accessorio, come risultante dai dati del Conto annuale.

Il comma 7 determina, in considerazione dell’eccezionale afflusso di pellegrini e turisti previsto per le celebrazioni del Giubileo della Chiesa cattolica, l’entità del contributo per l’iscrizione volontaria al Servizio sanitario nazionale ai sensi dell’articolo 34, comma 3, del decreto legislativo 25 luglio 1998, n. 286, per i titolari di permesso di soggiorno per motivi religiosi, prevedendo che sia fissata nella misura prevista dal comma 5 del citato articolo 34 per i casi di cui al comma 4, lettera a), del medesimo articolo.

ART. 10 – Entrata in vigore

La disposizione reca disposizioni concernenti l’entrata in vigore del provvedimento.

Link al testo del decreto-legge 29 marzo 2024, n. 39, recante: «Misure urgenti in materia di agevolazioni fiscali di cui agli articoli 119 e 119-ter del decreto-legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, altre misure urgenti in materia fiscale e connesse a eventi eccezionali, nonché relative all’amministrazione finanziaria». Pubblicato nella Gazzetta ufficiale n. 75 del 29 marzo 2024. In vigore dal 30 marzo 2024